FINA Rapport du Comité

Si vous avez des questions ou commentaires concernant l'accessibilité à cette publication, veuillez communiquer avec nous à accessible@parl.gc.ca.

Quand il a annoncé les consultations prébudgétaires de 2007, le Comité a demandé aux Canadiens de s’exprimer sur la question suivante : quels sont le niveau et la forme appropriés de l’impôt, des taxes et des autres prélèvements qui concernent les particuliers et à quel taux devrait-on les fixer?

Dans ce contexte, et avant de recommander tout changement, il importe de connaître la part du produit de l’impôt sur le revenu des particuliers dans l’ensemble des recettes fiscales du gouvernement fédéral, les taux et seuils d’imposition actuels et les mesures auxquelles ont recours les particuliers pour réduire leur fardeau fiscal.

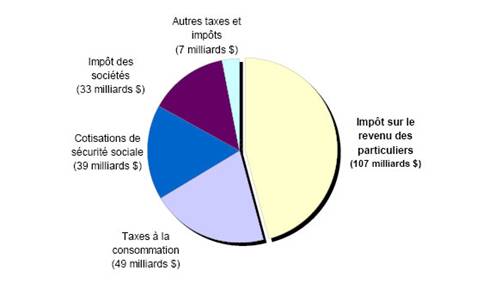

Depuis la fin des années 1960, l’impôt sur le revenu des particuliers fournit la part du lion des recettes fiscales du gouvernement fédéral. En 2005-2006, ce dernier a perçu plus de 105 milliards de dollars à ce titre. Comme on le voit à la figure 3.1, cette somme représente plus du double des montants tirés la même année des taxes à la consommation fédérales, la seconde source de recettes fiscales en importance de l’État.

Figure 3.1 — Recettes fiscales et cotisations de sécurité sociale au niveau fédéral, Canada, 2005-2006

Nota : Les cotisations de sécurité sociale comprennent les cotisations aux régimes de pension du Canada et du Québec et à l’assurance-emploi. L’impôt sur le capital fait partie de l’impôt des sociétés.

Source : Données obtenues de Statistique Canada, tableaux CANSIM 385-0002 et 385-0006

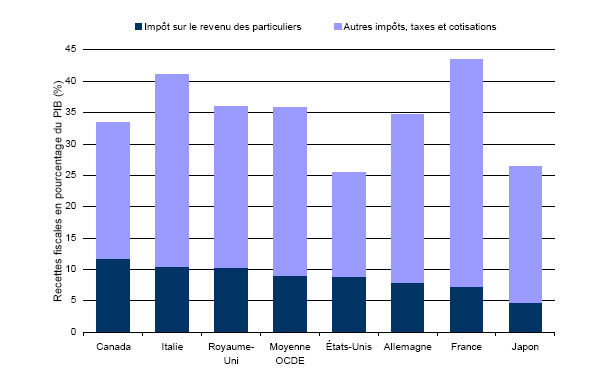

Le Canada a toujours compté relativement plus sur l’impôt sur le revenu des particuliers que les autres pays du Groupe des Sept (G‑7) et que beaucoup de pays de l’Organisation de coopération et de développement économiques (OCDE). D’après des chiffres de l’OCDE, en 2004, l’importance relative de l’impôt sur le revenu des particuliers était supérieure au Canada à ce que l’on observe dans tous les autres pays du G‑7 et à la moyenne pour l’OCDE quant à la part du produit de cet impôt dans le produit intérieur brut (PIB) et à sa part des recettes fiscales totales en 2004, comme l’illustre la figure 3.2.

Figure 3.2 — Recettes fiscales (cotisations de sécurité sociale comprises) en pourcentage du produit intérieur brut et de l’ensemble des recettes fiscales, tous paliers de gouvernement, certains pays, 2004

Source : Organisation de coopération et de développement économiques, Statistiques des recettes publiques, 1965-2005

B. Taux d’imposition et seuils de revenu

Les taux et tranches d’imposition ont pas mal évolué depuis vingt ans. Par exemple, des réformes ont fait passer le nombre des tranches d’imposition de neuf à trois en 1988. Une quatrième tranche d’imposition pour les revenus de plus de 100 000 $ a été établie à partir de l’année d’imposition 2001; le taux d’imposition de la première tranche a été ramené successivement de 17 à 16 %, puis à 15 % pour l’année d’imposition 2005 pour ensuite remonter aux taux annoncés de 15,25 et 15,5 % respectivement pour les années d’imposition 2006 et 2007. De même, à partir de 2001, le taux d’imposition de la seconde tranche a été ramené de 25 à 22 %, et celui de la troisième de 29 à 26 %; le taux d’imposition de la nouvelle tranche, la quatrième, était de 29 %. L’Énoncé économique d’octobre 2007 a eu pour effet de ramener le taux de la première tranche d’imposition à 15 % à partir de l’année d’imposition 2007, ce qui évite aux contribuables le taux de 15,5 % qui était prévu en loi pour cette tranche d’imposition en 2007.

Les seuils de revenu de même que certains autres montants du régime d’imposition du revenu des particuliers sont pleinement indexés à l’inflation depuis 2000.

Au niveau fédéral, les taux marginaux d’imposition du revenu des particuliers pour l’année d’imposition 2007 sont les suivants :

· 15 % sur la première tranche de 37 178 $ de revenu imposable;

· 22 % sur la partie du revenu imposable située entre 37 179 et 74 357 $;

· 26 % sur la partie du revenu imposable située entre 74 358 et 120 887 $;

· 29 % sur la partie du revenu imposable qui dépasse 120 887 $.

C. Exonérations, crédits et déductions

Tout contribuable a le droit de gagner un revenu en franchise d’impôt jusqu’à concurrence d’un montant déterminé, appelé montant personnel de base, lequel était fixé à 8 839 $ pour l’année d’imposition 2006. Dans l’Énoncé économique d’octobre 2007, le gouvernement fédéral a annoncé que le montant personnel de base serait porté à 9 600 $ pour 2007 et 2008, et à 10 100 $ en 2009.

Les contribuables peuvent aussi bénéficier, au titre d’un époux, d’un conjoint de fait ou d’une personne à charge admissible, d’une exonération égale au montant personnel de base, moins le revenu net de l’époux, du conjoint de fait ou de la personne à charge.

Tous les contribuables de 65 ans et plus bénéficient d’une exonération spéciale en sus du montant personnel de base. Le montant en raison de l’âge s’élevait à 5 177 $ pour l’année d’imposition 2007.

Enfin, le régime de l’impôt sur le revenu des particuliers comporte des crédits et déductions à l’égard de toutes sortes de dépenses personnelles (travail, éducation, cotisations syndicales, besoins médicaux, régimes de pension, assurance-emploi, dons de charité et contributions politiques, etc.).

A. Taux, seuils et autres montants de l’impôt sur le revenu des particuliers

Les témoins ont fait part au Comité de leurs vues sur les modifications des taux d’imposition, des seuils de revenu et du montant personnel de base. Ils ont aussi abordé la question du fractionnement du revenu des couples pour le calcul de l’impôt.

Certains témoins, notamment le Syndicat canadien des métallurgistes unis d’Amérique, la Fédération canadienne des syndicats d'infirmières/infirmiers, la Hamilton Roundtable for Poverty Reduction, la Manitoba Federation of Labour, la Nova Scotia Government and General Employees Union et l’Association néo-démocrate de Lotbinière–Chutes-de-la-Chaudière estiment que l’impôt sur le revenu des particuliers devrait correspondre au niveau des biens et services publics que souhaite la population. Compte tenu des augmentations projetées du coût des services publics comme les services de santé, les services de garde d’enfants, l’enseignement postsecondaire, la protection de l’environnement et les mesures de lutte contre la pauvreté, l’Association canadienne des travailleuses et travailleurs sociaux, la Nova Scotia Federation of Labour, SpeciaLink: The National Centre for Child Care Inclusion et le Syndicat canadien de la fonction publique, entre autres, déconseillent au gouvernement fédéral de réduire davantage l’impôt sur le revenu des particuliers.

D’autres témoins — notamment le Victoria Labour Council, le Congrès du travail du Canada, l’Organisation nationale anti-pauvreté et First Call: BC Child and Youth Advocacy Coalition — sont allés plus loin, réclamant une plus grande progressivité de l’impôt par la voie d’une augmentation du taux supérieur de l’impôt sur le revenu des particuliers qui porterait celui-ci de 29 à 31,5 %. L’Alliance de la fonction publique du Canada et le Calgary and District Labour Council ont demandé l’établissement d’une nouvelle tranche d’imposition, à un taux plus élevé, pour les revenus de plus de 250 000 $, tandis que le Congrès du travail du Canada a proposé de porter à 100 % le taux d’inclusion des gains en capital. La figure 3.3 illustre les répercussions estimatives, sur le produit de l’impôt fédéral sur le revenu des particuliers, d’une réduction d’un point des taux de l’impôt, toutes choses égales par ailleurs.

Figure 3.3 — Répercussions estimatives sur les recettes fiscales fédérales d’une réduction d’un point des taux de l’impôt sur le revenu des particuliers, 2008

Réduction du taux d’imposition |

Baisse estimative du produit de l’impôt

fédéral sur le revenu des particuliers |

Ramené de 15 à 14 % |

2 691 |

Ramené de 22 à 21 % |

1 715 |

Ramené de 26 à 25 % |

503 |

Ramené de 29 à 28 % |

682 |

Source : Estimations de la Bibliothèque du Parlement réalisées au moyen de la version 15 de la Base de données et modèle de simulation de politique sociale de Statistique Canada. La Bibliothèque du Parlement assume l’entière responsabilité de l’utilisation et de l’interprétation de ce modèle.

D’autres témoins encore, notamment la Toronto Financial Services Alliance, souscrivent à des réductions de l’impôt sur le revenu des particuliers. Certains témoins ont souligné l’importance d’un régime fiscal concurrentiel en matière d’impôt sur le revenu pour attirer les travailleurs hautement spécialisés mobiles au niveau international. On a aussi fait valoir au Comité que de bas taux d’imposition ont des retombées positives — notamment sur le plan de l’effort de travail et de l’investissement des particuliers dans la formation professionnelle — toutes importantes pour la productivité.

En particulier, l’Association canadienne de l’imprimerie, le Canadian Retail Building Supply Council et l’Association canadienne des fabricants de produits de quincaillerie et d’articles ménagers pressent le gouvernement fédéral de privilégier des réductions substantielles et généralisées de l’impôt sur le revenu des particuliers et non des dépenses de programmes.

Les entreprises ont du mal à attirer et retenir des ingénieurs, des scientifiques et des créateurs et gestionnaires d’entreprises hautement qualifiés. Ainsi, l’Association canadienne de la technologie de l’information voudrait que le gouvernement fédéral réduise le taux marginal d’imposition supérieur et qu’il relève le seuil de la tranche d’imposition correspondante. La Greater Victoria Chamber of Commerce et la Halifax Chamber of Commerce proposent que le seuil de la tranche d’imposition supérieure soit porté à 150 000 $, voire 200 000 $ quand la conjoncture le permettra.

Un autre témoin, Trevor Nakka, est d’avis que les taux d’imposition du revenu des particuliers ne doivent pas augmenter de pair avec les revenus du travail. D’après lui, un taux d’imposition uniforme stimulerait l’activité, en particulier chez les salariés les plus productifs.

Un témoin a attiré l’attention sur la situation des gagne-petit et des personnes à revenu moyen dont le taux marginal d’imposition est élevé en raison de la récupération des prestations fédérales — comme le crédit pour taxe sur les produits et services et la Prestation fiscale canadienne pour enfants — à mesure que le revenu augmente et de l’effet de cette récupération fiscale sur l’ardeur au travail. Des témoins comme la Chambre de commerce du Canada et la Greater Kitchener Waterloo Chamber of Commerce prônent des allégements fiscaux pour les gagne-petit et les travailleurs à revenu modeste.

Le Réseau Solidarité Itinérance du Québec et Women Elders in Action pressent le gouvernement fédéral de porter le montant personnel de base au niveau du seuil de faible de revenu de Statistique Canada. La Conférence canadienne des arts souhaiterait que l’on porte le montant personnel de base à 12 000 $ pour les travailleurs autonomes, tandis que la Professional Association of Canadian Theatres propose de le faire passer à 11 500 $. L’Alliance to End Homelessness a proposé la création d’un crédit d’impôt remboursable pour les particuliers et les familles qui reposerait sur les seuils de faible revenu de Statistique Canada. La figure 3.4 illustre les dépenses fiscales nettes que représenteraient, pour le gouvernement fédéral, diverses augmentations du montant personnel de base, toutes choses égales par ailleurs.

Figure 3.4 — Dépenses fiscales fédérales estimatives associées à diverses augmentations du montant personnel de base, 2008

Montant personnel de base |

Baisse estimative du produit de l’impôt

fédéral sur le revenu des particuliers |

Porté de 9 600 à 10 600 $ |

2 743 |

Porté de 9 600 à 11 600 $ |

5 404 |

Porté de 9 600 à 20 000 $ |

24 940 |

Nota : Le montant pour époux ou conjoint de fait et le montant pour personne à charge admissible sont majorés d’autant pour qu’ils demeurent équivalents au montant personnel de base.

Source : Estimations de la Bibliothèque du Parlement réalisées au moyen de la version 15 de la Base de données et modèle de simulation de politique sociale de Statistique Canada. La Bibliothèque du Parlement assume l’entière responsabilité de l’utilisation et de l’interprétation de ce modèle.

La Greater Victoria Chamber of Commerce a demandé que le gouvernement fédéral permette le report de l’impôt sur les gains en capital quand le produit de la vente des biens est réinvesti dans les six mois; les montants qui ne sont pas réinvestis durant cette période seraient alors imposés au prorata.

Peu de témoins ont parlé du fractionnement du revenu familial, lequel permettrait aux couples de se partager le revenu familial aux fins de l’impôt de manière à réduire le plus possible leur fardeau fiscal. Ceux qui l’ont fait, comme Randall Garrison et la Fédération canadienne des étudiantes et étudiants, sont contre, principalement parce qu’une telle mesure serait avantageuse surtout pour les couples à revenu élevé, qu’elle aurait des conséquences fâcheuses sur les recettes fiscales fédérales et qu’elle ne ferait rien pour les mères célibataires.

Certains témoins ont parlé des mesures fédérales qui visent les enfants, notamment de la Prestation fiscale canadienne pour enfants (PFCE), du Supplément de la Prestation nationale pour enfants (SPNE), de la Prestation universelle pour la garde d’enfants (PUGE) et d’autres mesures fiscales qui, selon eux, contribueraient à améliorer le sort des enfants.

1. La Prestation fiscale canadienne pour enfants, le Supplément de la Prestation nationale pour enfants et la Prestation universelle pour la garde d’enfants

KAIROS: Initiatives canadiennes œcuméniques pour la justice et l’Organisation nationale anti-pauvreté ont demandé que le gouvernement fédéral porte à au moins 5 000 $ par an le montant maximal combiné de la PFCE et SPNE, tandis que First Call: BC Child and Youth Advocacy Coalition privilégie la consolidation de la PUGE, de la PFCE et du SPNE sous réserve d’un plafond annuel de 5 100 $ par enfant. En outre, certains témoins, notamment l’Alliance to End Homelessness, ont parlé du fait que certains gouvernements provinciaux amputent leurs propres prestations d’aide sociale du montant total du SPNE ou d’une partie de celui-ci. La figure 3.5 donne une idée du coût estimatif que représenterait, pour le gouvernement fédéral, le fait de porter le montant annuel de la PFCE à divers niveaux, toutes choses égales par ailleurs.

Figure 3.5 — Dépenses fiscales fédérales estimatives associées aux modifications proposées de la Prestation fiscale canadienne pour enfants (PFCE), du Supplément de la Prestation nationale pour enfants (SPNE) et de la Prestation universelle pour la garde d’enfants (PUGE)

Modification proposée |

Dépense fiscale fédérale estimative |

Majorer de 1 800 $ par enfant le plafond annuel de la Prestation fiscale canadienne pour enfants |

10,5 |

Fusionner la Prestation fiscale canadienne pour enfant, le Supplément de la Prestation nationale pour enfants et la Prestation universelle pour la garde d’enfants avec un plafond annuel de 5 100 $ par enfant |

18,2 |

Source : Estimations de la Bibliothèque du Parlement réalisées au moyen de la version 15 de la Base de données et modèle de simulation de politique sociale de Statistique Canada. La Bibliothèque du Parlement assume l’entière responsabilité de l’utilisation et de l’interprétation de ce modèle.

La Fédération des femmes du Québec, le Conseil d'intervention pour l'accès des femmes au travail et la Fédération des associations de familles monoparentales et recomposées du Québec ont dit au Comité que la PUGE n’était pas la bonne manière d’offrir une aide publique à l’égard de la garde des enfants. Ces témoins, à l’instar aussi de la Catholic Women's League of Canada et de Heike Schmidt, estiment que l’exonération de la PUGE rendrait le programme plus équitable.

2. Autres mesures à caractère fiscal

Les témoins ont formulé d’autres propositions encore quant aux enfants et à la garde d’enfants. La Catholic Women’s League of Canada propose la création d’un crédit d’impôt pour les parents qui restent à la maison pour élever leurs enfants, tandis que la Fédération des femmes du Québec, le Conseil d'intervention pour l'accès des femmes au travail et la Fédération des associations de familles monoparentales et recomposées du Québec privilégient le remplacement de la déduction pour dépenses de garde d’enfants par un crédit d’impôt remboursable qui diminuerait progressivement à mesure que le revenu s’élève. UNICEF Canada est d’avis que le gouvernement fédéral devrait effectuer une analyse complète des répercussions des impôts sur les enfants et examiner l’effet distributif des impôts, taxes et autres prélèvements sur les enfants. Enfin, un autre témoin — Heike Schmidt — estime que toutes les familles devraient pouvoir déduire de leur revenu la totalité des dépenses qu’elles engagent pour élever leurs enfants.

Les témoins ont présenté au Comité toutes sortes de vues et de propositions relativement aux mesures fiscales qui touchent les étudiants, en ce qui concerne notamment les crédits d’impôt, les régimes enregistrés d’épargne-études, les droits de scolarité et le revenu d’emploi.

1. Crédits d’impôt et régimes d’épargne

La Fédération canadienne des étudiantes et étudiants préférerait que l’on abroge les crédits pour études et pour droits de scolarité, les mesures visant les régimes enregistrés d’épargne-études et la Subvention canadienne pour l’épargne-études et que le gouvernement alloue les sommes ainsi économisées à un régime national complet de bourses axées sur les besoins.

La College Student Alliance a formulé une proposition analogue et pressé le gouvernement fédéral d’envisager d’adopter des politiques fiscales ou des programmes plus efficaces pour encourager les étudiants et leurs familles à participer au financement de leurs études postsecondaires. Elle envisage par exemple des allégements fiscaux pour les parents ou les personnes qui subviennent aux besoins d’étudiants de niveau postsecondaire.

2. Mesures visant les droits de scolarité et les autres frais d’études

L’Association canadienne pour les études supérieures voudrait que les droits de scolarité soient entièrement déductibles du revenu imposable, tandis que la College Student Alliance propose d’alléger le fardeau financier des étudiants au moyen de mesures comme des remises d’impôt fondées sur les droits de scolarité, un crédit de taxe de vente remboursable ou des déductions ciblées. Cette dernière a donné en exemple le crédit d’impôt pour frais de scolarité du Nouveau-Brunswick, indiquant que le gouvernement fédéral pourrait adopter une mesure similaire. Ce crédit provincial permet aux étudiants de récupérer, sous la forme de crédits d’impôt, la moitié des droits de scolarité admissibles acquittés après janvier 2005 jusqu’à concurrence d’un plafond cumulatif de 10 000 $.

La Catholic Women’s League of Canada est pour l’exonération des manuels de niveau postsecondaire, tandis que l’Ontario Council of Agencies Serving Immigrants estime pour sa part que certaines mesures adoptées récemment — comme le crédit d’impôt pour manuels et l’exonération totale des bourses d’études — ont une portée limitée et font peu pour améliorer l’accès des étudiants immigrants à faible revenu aux études postsecondaires. On trouvera à la figure 3.6 une estimation du coût, pour le gouvernement fédéral, du crédit d’impôt pour manuels en 2006 et en 2007.

Figure 3.6 — Dépenses fiscales fédérales associées au crédit d’impôt pour manuels, 2006 et 2007

Année |

Dépense fiscale fédérale estimative |

2006 |

80 |

2007 |

82 |

2008 |

83 |

Source : Ministère des Finances du Canada, Dépenses fiscales et évaluations 2006

3. Étudiants, diplômés et travail rémunéré

Des témoins ont fait valoir que le régime fiscal devrait encourager les étudiants à financer leurs études postsecondaires par la voie d’un travail rémunéré, par exemple au moyen de réductions d’impôt pour les étudiants ou les récents diplômés salariés, ou de mesures fiscales qui encourageraient les employeurs à offrir des emplois d’été ou des stages aux étudiants. L’Association of Nova Scotia University Teachers prône, elle, des allégements fiscaux additionnels pour les nouveaux diplômés qui arrivent sur le marché du travail avec une dette d’études.

La Greater Victoria Chamber of Commerce propose l’adoption de mesures fiscales propres à encourager les entreprises à embaucher des étudiants, en particulier des étudiants étrangers, pour parer aux risques de pénurie de main-d’œuvre. Elle suggère à l’intention des PME un nouveau crédit d’impôt pour programme COOP d’un montant égal à 15 % du salaire des étudiants COOP qualifiés occupant un poste susceptible d’aboutir à un emploi à temps plein. Par ailleurs, l’Association canadienne pour les études supérieures souhaite des allégements fiscaux à l’intention des employeurs qui créent des emplois exigeant une formation du deuxième cycle universitaire.

Enfin, l’Association canadienne des commissions/conseils scolaires a signalé au Comité un programme de la Saskatchewan qui exonère le revenu gagné pendant une période donnée après l’obtention d’un diplôme d’études secondaires ou postsecondaires pour encourager les étudiants à mener leurs études à terme et à retourner en Saskatchewan à la fin de celles-ci. L’Association réclame la création d’un programme analogue au niveau fédéral qui ciblerait les étudiants autochtones.

Le Comité a été saisi d’un certain nombre de propositions à caractère fiscal visant les salariés, en ce qui concerne notamment la prestation fiscale pour le revenu gagné, les régimes d’actionnariat des salariés, les mesures propre à attirer et retenir les salariés, les véhicules fournis par l’employeur, les salariés handicapés, la formation et l’imposition des enfants huttérites qui travaillent dans une ferme et la déduction pour les habitants de régions éloignées.

1. La prestation fiscale pour le revenu gagné (PFRG)

Si les témoins qui ont parlé de la prestation fiscale pour le revenu gagné souscrivaient dans l’ensemble à cette nouvelle mesure, certains, comme le Social Planning Council of Winnipeg, prônent une augmentation du niveau des prestations et une modification des conditions d’admissibilité de manière que davantage de travailleurs puissent en bénéficier.

L’Association canadienne des banques alimentaires et Feed Nova Scotia souhaiteraient que la prestation soit progressivement augmentée pour la porter à un maximum de 2 400 $ par an ou 200 $ par mois pour une personne seule sans personne à charge. L’Association canadienne des restaurateurs et des services alimentaires a demandé que la prestation soit indexée sur l’inflation et portée à un maximum de 1 250 $ par personne par an, mais réduite de 10 % de la part du revenu qui dépasse 20 000 $ annuellement et nulle à partir de 30 000 $. L’Organisation nationale anti-pauvreté propose qu’on suive le modèle des États-Unis où un crédit analogue offre jusqu’à environ 4 400 $ US pour une famille avec enfants et où l’admissibilité commence dès le premier dollar gagné. La figure 3.7 illustre les dépenses fiscales fédérales estimatives associées à diverses augmentations de la PFRG, toutes choses égales par ailleurs.

Figure 3.7 — Dépenses fiscales fédérales estimatives associées à diverses augmentations de la PFRG

Prestation fiscale pour le revenu gagné (PFRG) |

Dépense fiscale fédérale estimative |

Relever le plafond annuel de la PFRG de 350 $ pour les personnes seules et de 700 $ pour les couples et les parents seuls |

578 |

Relever le plafond annuel de la PFRG de 700 $ pour les personnes seules et de 1 400 $ pour les couples et les parents seuls |

1 247 |

Source : Estimations de la Bibliothèque du Parlement réalisées au moyen de la version 15 de la Base de données et modèle de simulation de politique sociale de Statistique Canada. La Bibliothèque du Parlement assume l’entière responsabilité de l’utilisation et de l’interprétation de ce modèle.

2. Les régimes d’actionnariat des salariés

WestJet a parlé au Comité de la question de l’imposition des personnes qui participent à des régimes d’actionnariat des salariés (85 % des employés de WestJet participent au régime d’actionnariat des salariés de l’entreprise). Dans le régime de WestJet, les salariés peuvent acheter en bourse des actions de l’entreprise, laquelle leur en paie autant en contrepartie jusqu’à concurrence d’un plafond annuel déterminé; les salariés doivent attendre une période minimale préétablie avant de pouvoir vendre ces actions. Or, bien que les salariés ne puissent pas immédiatement vendre ces actions, la part de l’employeur est considérée comme un avantage imposable, et les salariés doivent immédiatement acquitter l’impôt sur celle-ci.

WestJet demande que, dans un régime d’actionnariat des salariés, les salariés ne paient de l’impôt sur l’apport de contrepartie de l’employeur qu’au moment de la vente des actions, quand ils touchent effectivement un avantage. Elle propose en outre que l’apport de contrepartie de l’employeur soit traité comme un gain en capital aux fins de l’impôt sur le revenu.

3. Les mesures propres à attirer et retenir les travailleurs

Certains ont fait valoir au Comité que le gouvernement devrait trouver des manières d’attirer et de retenir les travailleurs, et ont proposé diverses solutions. La Greater Victoria Chamber of Commerce, par exemple, privilégie des encouragements fiscaux conçus pour attirer et rapatrier des personnes qualifiées — immigrants étrangers et émigrants canadiens — dans les secteurs d’activité où les pénuries de main-d’œuvre sont particulièrement importantes. L’Association des comptables généraux accrédités du Canada recommande au gouvernement d’envisager un crédit d’impôt ciblé à l’intention des employeurs qui gardent leurs salariés de plus de 65 ans.

La Fédération des femmes du Québec, le Conseil d'intervention pour l'accès des femmes au travail et la Fédération des associations de familles monoparentales et recomposées du Québec prônent une réduction des droits perçus auprès des étrangers qui souhaitent s’établir au Canada.

4. Les véhicules fournis par l’employeur

Outre la proposition d’Accor Services relative aux laissez-passer de transport en commun fournis par l’employeur, les témoins ont parlé aussi des véhicules fournis par l’employeur. L’Association canadienne de la construction et le Programme des routes et des infrastructures du Canada réclament une modification du régime fiscal des véhicules fournis par l’employeur utilisés dans certaines conditions. En particulier, on nous a fait valoir qu’il existait des cas où l’utilisation du véhicule d’un employeur pour faire la navette entre le domicile et le lieu de travail ne devrait pas être considérée comme un avantage imposable, notamment les suivants :

· quand l’employeur exige que le salarié reparte chez lui le soir dans le véhicule qu’il lui fournit pour des raisons de sécurité ou en raison d’un manque de places de stationnement sur les lieux de travail;

· quand l’employeur interdit au salarié de se servir du véhicule en dehors de ses déplacements entre son domicile et son lieu de travail.

L’Institut national canadien pour les aveugles a dit au Comité que certains employeurs hésitent à embaucher des personnes ayant une déficience visuelle parce que les accommodements et la formation nécessaires leur paraissent trop coûteux. Il demande que le gouvernement fédéral institue un crédit d’impôt à l’intention des employeurs qui embauchent — et gardent pendant au moins 12 mois — un travailleur ayant une déficience visuelle en procédant aux accommodements nécessaires.

Il semblerait que les investissements des entreprises dans la formation de leurs salariés soient à la baisse, et des témoins ont mentionné un document produit par le Conference Board du Canada suivant lequel les employeurs ont investi 847 $ par salarié dans la formation de leurs effectifs en 1996, comparativement à 699 $ par salarié en 2006 (en dollars constants de 1996).

Le gouvernement fédéral soutient les dépenses de capital dans les secteurs de la fabrication et de la transformation par la voie de l’amortissement fiscal linéaire accéléré à un taux de 50 % qui s’applique aux biens admissibles, mais l’Association canadienne de l’imprimerie a fait remarquer que, pour être efficace, cette mesure devrait s’accompagner d’un accroissement de la formation des salariés.

La Poverty Reduction Coalition estime que le gouvernement fédéral devrait prendre des mesures fiscales propres à encourager les employeurs à offrir des programmes de formation et d’autres mesures d’aide liées à l’emploi, tandis que la Greater Victoria Chamber of Commerce prône des mesures fiscales à l’intention des employeurs qui auraient pour effet d’encourager la formation des salariés dans des établissements postsecondaires accrédités. L’Association des comptables généraux accrédités du Canada a proposé que le gouvernement fédéral réduise le taux des cotisations d’assurance-emploi des employeurs qui investissent dans la formation de leur salariés ou qui permettent à leur salariés de prendre congé pour obtenir une accréditation professionnelle.

L’Association des infirmières et infirmiers du Canada et l’Association canadienne des producteurs d’acier pressent le gouvernement fédéral de créer un crédit d’impôt à l’égard des dépenses de formation à appliquer aux cotisations d’assurance-emploi de l’employeur et des salariés concernés. De même, la Société des comptables en management du Canada est pour un crédit d’impôt remboursable à l’égard des dépenses de formation jusqu’à concurrence de 10 000 $ par travailleur par an. Enfin, le Programme des routes et des infrastructures du Canada propose que le crédit d’impôt pour la création d’emplois d’apprentis soit étendu à tous les métiers de la construction reconnus par les provinces, y compris les métiers du secteur de la construction de routes et de la construction lourde.

On nous a soumis une demande fiscale à l’égard d’un groupe particulier de contribuables, les huttérites. Le cabinet d’avocats Myers Norris Penny LLP a fait valoir que le régime fiscal manque d’équité envers les colonies huttérites dans la mesure où l’article 143 de la Loi de l’impôt sur le revenu ne permet pas d’allouer un revenu imposable aux enfants de moins de 18 ans des colonies huttérites même s’ils participent activement aux activités agricoles de la colonie. Si l’article 143 ne mentionne pas expressément les colonies huttérites, Myers Norris Penny LLP a conclu que, à sa connaissance, les colonies huttérites sont le seul groupe de contribuables auquel s’applique l’article 143. Les agriculteurs non huttérites peuvent normalement allouer une partie de leur revenu à leurs enfants à la condition que les montants concernés soient raisonnables compte tenu des tâches effectuées.

Dans ce contexte, le cabinet Myers Norris Penny LLP propose que l’article 143 soit modifié de manière à traiter les colonies huttérites de la même façon que les autres entreprises agricoles familiales tout en respectant leur mode de vie singulier. Plus précisément, il recommande que les colonies huttérites soient autorisées à allouer un revenu imposable :

· aux enfants de 15 à 17 ans qui travaillent à temps plein dans la colonie jusqu’à concurrence de 25 000 $;

· aux enfants de 11 à 14 ans jusqu’à concurrence d’un montant équivalant à 1 500 heures de travail au salaire minimum;

· aux enfants de 8 à 10 ans jusqu’à concurrence de la moitié du montant alloué aux enfants de 11 à 14 ans.

On a fait valoir au Comité que le coût de la vie est bien plus élevé dans les trois territoires que dans le reste du Canada et que les habitants de ces régions paient beaucoup plus pour se loger et se nourrir que les résidants du sud. La Northern Territories Federation of Labour, le Bureau de la région du Nord de l’Alliance de la Fonction publique du Canada et le Nunavut Economic Forum ont signalé que la partie de la déduction qui vise la résidence n’a pas été augmentée depuis la création de la déduction en 1987 et demande qu’elle le soit. En particulier, la Northern Territories Federation of Labour a demandé qu’elle soit augmentée de 50 %, tandis que le Nunavut Economic Forum souhaite qu’elle soit relevée d’un niveau correspondant à l’inflation depuis 1987. Les deux proposent que la déduction soit indexée sur l’inflation.

Des témoins ont abordé la question de l’assurance-emploi (AE), un programme financé par les cotisations des employeurs et des salariés. Ils prônent des changements qui, à leur avis, permettraient de mieux aider les chômeurs et d’améliorer la transparence et l’équité du régime.

1. Prestations et contributions

On a rappelé au Comité que le compte d’assurance-emploi affiche un excédent de plus de 50 milliards de dollars, comme on le voit à la figure 3.8. Le Syndicat canadien de la fonction publique et Feed Nova Scotia souhaitent une réforme du régime d’assurance-emploi de manière à augmenter les prestations et à élargir l’admissibilité.

Figure 3.8 — Excédent cumulatif du compte d’assurance-emploi, Canada, 1996-1997 à 2000-2007

Source : Receveur général du Canada, Comptes publics du Canada, vol. 1, ch. 4, certaines années

D’autres témoins voudraient que l’on affine le processus d’établissement des taux de cotisation pour permettre de nouvelles réductions des taux de cotisation à l’assurance-emploi. La Chambre de commerce du Canada en particulier privilégie un système reposant sur les antécédents des employeurs dans lequel les entreprises qui générèrent relativement peu de demandes d’assurance-emploi bénéficieraient d’un taux de cotisation moindre et où, comme le demande aussi l’Association des comptables généraux accrédités du Canada, le taux de cotisation des employeurs serait identique au taux de cotisation des salariés. La figure 3.9 illustre les taux de cotisation des employeurs et des salariés depuis 2000. La Chambre de commerce du Canada recommande aussi l’adoption d’un système de remboursement des trop-payé de cotisations des employeurs.

L’Association des services sociaux des municipalités de l'Ontario a demandé une modification des conditions d’admissibilité à l’AE pour tenir compte de l’augmentation du nombre des travailleurs autonomes, des personnes qui travaillent à contrat et des travailleurs occasionnels dans la population active. La Canadian Dance Assembly souhaiterait que tous les travailleurs autonomes, y compris les artistes et les travailleurs des industries culturelles, soient admissibles à l’assurance-emploi.

Figure 3.9 — Taux des cotisations d’assurance-emploi, Canada, 2000-2008

Année |

Taux de cotisation des salariés (%) |

Taux de cotisation des employeurs (%) |

2000 |

2,4 |

3,36 |

2001 |

2,25 |

3,15 |

2002 |

2,2 |

3,08 |

2003 |

2,1 |

2,94 |

2004 |

1,98 |

2,77 |

2005 |

1,95 |

2,73 |

2006 |

1,87 |

2,62 |

2007 |

1,8 |

2,52 |

2008 |

1,73 |

2,42 |

Source : Agence du revenu du Canada, Taux et cotisation maximale à l'AE, www.cra-arc.gc.ca

Enfin, l’Association canadienne des restaurateurs et des services alimentaires a demandé que le gouvernement fédéral institue une exemption annuelle de base de 3 000 $ similaire à celle qui existe à l’égard des cotisations au Régime de pensions du Canada.

Les témoins ont traité de plusieurs mesures fiscales propres à soutenir les retraités et à stimuler l’épargne-retraite. Ils ont parlé en particulier du Supplément de revenu garanti, des prestations de Sécurité de la vieillesse, des régimes enregistrés d’épargne-retraite et du fractionnement du revenu de pension.

1. Pension de Sécurité de la vieillesse et Supplément de revenu garanti

Certains des témoins ont fait ressortir les effets fâcheux de la récupération fiscale du Supplément de revenu garanti (SRG) sur l’emploi, la retraite progressive et l’épargne-retraite. L’Association canadienne des restaurateurs et des services alimentaires notamment souhaiterait une réduction de cette récupération pour permettre aux personnes âgées à faible revenu de toucher un revenu d’emploi après leur retraite. La Canada's Association for the Fifty-Plus propose de remplacer la récupération fiscale du SRG par une fourchette de revenu admissible — éventuellement 4 000 à 5 000 $ — au-dessus des seuils de faible revenu de Statistique Canada. Un autre témoin, Ruth M. McVeigh, réclame que toutes les personnes âgées admissibles au SRG soient soustraites à l’impôt sur le revenu.

L’Institut des fonds d’investissement du Canada pense pour sa part que le gouvernement fédéral devrait exclure du revenu imposable aux fins du calcul des prestations de SRG les revenus provenant d’un régime enregistré d’épargne-retraite (REER) ou d’un fonds enregistré de revenu de retraite (FERR). Il estime aussi qu’il vaudrait mieux se fonder sur le montant réel des dividendes touchés dans le calcul de la réduction des prestations de SRG plutôt que sur le dividende majoré qui sert au calcul du crédit d’impôt pour dividende.

La Canada's Association for the Fifty-Plus a soumis une requête analogue au sujet du remboursement de la pension de Sécurité de la vieillesse (SV) : elle voudrait que la valeur réelle des dividendes et non le dividende majoré soit prise en compte dans le revenu pour le calcul des remboursements de prestations de SV.

2. Régimes d’épargne enregistrés

Plusieurs témoins, notamment Citizens for Public Justice et First Call: BC Child and Youth Advocacy Coalition, estiment que l’exonération des cotisations à un REER profite le plus aux contribuables des tranches d’imposition supérieures du fait que ces cotisations sont déduites du revenu imposable et que l’avantage fiscal qui en résulte augmente avec le taux marginal d’imposition. Women Elders in Action propose de convertir la déduction des cotisations à un REER et à un régime de pension agréé en un crédit à un taux fixe. Les régimes d’épargne à impôt prépayé (REIP) aussi pourraient plus efficacement encourager les personnes à faible revenu à épargner en vue de leur retraite en franchise d’impôt, nous a-t-on dit.

L’Institut des fonds d’investissement du Canada prône une augmentation du plafond annuel des cotisations à un REER pour tenir compte de la progression des revenus. Il propose de porter de 18 à 25 % du revenu gagné le taux maximal de cotisation et de porter par ailleurs le plafond annuel des cotisions de 22 000 $ à 32 000 $. La figure 3.10 illustre l’évolution du plafond des cotisations à un REER depuis 2000.

Figure 3.10 — Évolution du plafond des cotisations à un régime enregistré d’épargne-retraite, 1999-2012

Année |

Plafond des cotisations |

1999 à 2002 |

13 500 $ |

2003 |

14 500 $ |

2004 |

15 500 $ |

2005 |

16 500 $ |

2006 |

18 000 $ |

2007 |

19 000 $ |

2008 |

20 000 $ |

2009 |

21 000 $ |

2010 |

22 000 $ |

2011 et

|

Indexé sur l’inflation |

Source : CCH Canadienne Limitée, Canadian Income Tax Act with Regulations, certaines éditions

L’Institut a en outre fait remarquer que les fonds retirés d’un REER ou d’un FERR ne bénéficient pas du crédit d’impôt pour dividende ni du taux d’inclusion des gains en capital de 50 % et recommande que ce traitement préférentiel s’applique aux revenus de placements retirés de régimes enregistrés.

L’Institut canadien des actuaires nous a fait part de ses préoccupations au sujet des régimes de retraite à prestations déterminées. L’Institut estime que ces régimes découragent leurs promoteurs d’adopter des niveaux de provisionnement plus élevés, ce qui les rend fragiles en cas de conjoncture défavorable et compromet le paiement des prestations des bénéficiaires. Il recommande plusieurs modifications de la Loi de l’impôt sur le revenu et de son Règlement : autoriser le recours à des fiducies de sûreté distinctes de la caisse de retraite, avec possibilité de rendre au promoteur sa contribution si on n’en a pas besoin; fixer à chaque régime de retraite une marge de solvabilité en fonction du niveau de risque de chacun et permettre le provisionnement du régime jusqu’à ce niveau-là; porter le plafond de l’excédent autorisé dans un régime de retraite au plus élevé des deux montants suivants : deux fois la marge de solvabilité prescrite ou 25 % du passif à long terme.

3. Fractionnement du revenu de pension

Plusieurs témoins — notamment l’Institut des fonds d’investissement du Canada et Susan Davison — ont abordé la question du fractionnement du revenu de pension et ont fait remarquer que le revenu d’une personne provenant d’un caisse de retraite peut être fractionné avant que cette personne ait 65 ans, mais que les revenus provenant de REER et de FERR ne sont admissibles au fractionnement qu’à partir de l’âge de 65 ans. À leur avis, cette situation crée une distinction injuste.

L’Institut des fonds d’investissement du Canada voudrait que le revenu provenant d’un FERR puisse faire l’objet d’un fractionnement dès que le retraité atteint l’âge de 55 ans et Susan Davison a signalé au Comité que, en Saskatchewan, la loi permet aux régimes de pension agréés d’offrir des prestations de retraite variables aux retraités avant l’âge de 65 ans sans forcer ceux-ci à transférer leurs prestations dans un FERR. Pour assurer l’uniformité entre toutes les formes de revenu de pension, elle propose que les revenus de pension provenant de tous les mécanismes prescrits, y compris les FERR, donnent droit au fractionnement du revenu avant l’âge de 65 ans.

4. Exonération cumulative des gains en capital

L’exonération cumulative de 750 000 $ des gains en capital réalisés sur la vente d’immobilisations admissibles de petites entreprises ou d’entreprises agricoles ou de pêche vise à encourager l’investissement dans ces secteurs et à assurer un meilleur revenu de retraite aux agriculteurs et aux propriétaires de petite entreprise. La Corporation des associations de détaillants d'automobiles propose de porter l’exonération à 5 millions de dollars et d’autoriser les propriétaires de petite entreprise à céder leur entreprise à un enfant adulte en franchise d’impôt.

Le Comité a été saisi de diverses préoccupations et recommandations concernant l’éducation, notamment en ce qui concerne la taxe sur les produits et services (TPS), l’apprentissage et les ressources en ligne et les régimes enregistrés d’épargne-études (REEE).

1. La taxe sur les produits et services

Certains témoins ont insisté sur l’importance de la lecture pour apprécier la culture et acquérir la capacité de lecture et d’écriture nécessaire pour participer pleinement à la vie de la société. À ce chapitre, l’Association canadienne des bibliothèques estime que la TPS sur les livres nuit à la capacité de certaines personnes d’acheter de quoi lire et recommande, à l’instar de la Canadian Booksellers Association, que l’on supprime cette taxe sur les livres et autres articles de lecture.

De plus, l’Association des bibliothèques de recherche du Canada a dit au Comité que les bibliothèques universitaires bénéficient d’un remboursement intégral de la TPS sur les livres imprimés et sur les périodiques contenant moins de 5 % de publicité. Or, une bonne partie des documents de recherche savants se présentent maintenant sous forme électronique; elle demande donc que les documents savants sous forme électronique donnent droit eux aussi à un remboursement intégral de la TPS.

Toujours au chapitre de la TPS, certains témoins dont l’Association canadienne des commissions/conseils scolaires, l’Association des universités et collèges du Canada et l’Université de Montréal réclament que le gouvernement fédéral accorde une exonération de TPS à l’égard des achats admissibles des conseils scolaires, des universités et des collèges. On a rappelé au Comité que les municipalités bénéficient déjà d’un remboursement intégral de la TPS qu’elles paient.

L’Association des bibliothèques de recherche du Canada a signalé que le recours à l’apprentissage en ligne (cours et services de bibliothèque) par les établissements d’enseignement avait progressé de 30 % depuis cinq ans au Canada. Elle préconise l’adoption d’encouragements fiscaux à l’appui de l’apprentissage en ligne par les particuliers.

3. Régimes enregistrés d’épargne-études

Dans sa présentation au Comité, l’Association canadienne des compagnies d’assurances de personnes conteste le bien-fondé de la disposition voulant que tous les REEE prennent la structure juridique d’une fiducie. Selon elle, cette exigence force les institutions financières à recourir à un fiduciaire tiers si elles veulent offrir des REEE, ce qui peut entraîner un coût additionnel pour les cotisants. L’Association propose donc que l’on autorise les contrats de REEE non gérés en fiducie, ce qui s’inscrirait dans la ligne d’autres produits d’épargne comme les REER et les FERR. La figure 3.11 illustre les dépenses fiscales fédérales nettes associées au report de l’impôt sur le revenu sur les cotisations à un REEE pour la période 2001 à 2007.

Figure 3.11 — Dépenses fiscales fédérales nettes associées au report de l’impôt sur le revenu sur les cotisations à un régime enregistré d’épargne-études, Canada, 2001-2007

Année |

Dépense fiscale fédérale estimative |

2001 |

96 |

2002 |

110 |

2003 |

130 |

2004 |

150 |

2005 |

145 |

2006 |

175 |

2007 |

215 |

Source : Ministère des Finances du Canada, Dépenses fiscales et évaluations 2006

Les témoins ont saisi le Comité d’une foule de mesures fiscales concernant les études, l’éducation informelle et l’éducation permanente. Par exemple, le Manitoba Museum, l’Association canadienne des centres de sciences et le Discovery Centre souscrivent à la création d’un crédit d’impôt pour l’apprentissage des sciences et des technologies qui couvrirait l’adhésion à un centre de sciences et l’inscription à des programmes de sciences et de technologie comme les camps scientifiques et les clubs de sciences de fin de semaine pour enfants.

Un témoin, William A. J. Bertrand, a réclamé la création d’un fonds d’indemnités d’éducation qui serait financé par les cotisations des salariés et des employeurs et par le gouvernement fédéral; la participation des salariés serait facultative. À son avis, ce fonds serait particulièrement avantageux pour les salariés qui n’ont pas fait d’études postsecondaires ou très peu et qui n’ont pas pu se perfectionner ou améliorer leur employabilité.

ABC Canada Fondation pour l'alphabétisation a souligné l’importance de relever les niveaux d’alphabétisation pour améliorer l’activité, l’emploi et le niveau de vie des personnes qui ont du mal à lire et à écrire. Elle a réclamé des encouragements fiscaux à l’intention des petites et moyennes entreprises qui financent des activités de renforcement des compétences essentielles et d’alphabétisation en milieu de travail.

L’Association des comptables généraux accrédités du Canada souhaite que l’on relève le plafond du crédit d’impôt pour études et que ce crédit devienne remboursable. Elle voudrait aussi que l’on modifie la Loi de l’impôt sur le revenu pour clarifier les conditions d’admissibilité des établissements d’enseignement aux fins du crédit d’impôt.

Le Comité a reçu toutes sortes de recommandations qui touchent la santé des Canadiens. Les témoins ont abordé de nombreux sujets, en particulier des questions concernant les personnes handicapées, les frais médicaux, les soins à domicile et les aidants naturels, les soins dentaires, les soins oculaires, la préparation aux pandémies, les soins de santé, le matériel et les infrastructures et les modes de vie sains.

1. Le crédit pour personnes handicapées, les prestations d’invalidité du Régime de pensions du Canada et l’assurance-invalidité

Plusieurs témoins réclament l’amélioration du crédit pour personnes handicapées (CIPH) pour soutenir davantage de contribuables. L’Alliance for Equality of Blind Canadians prône une augmentation du montant du CIPH tandis que d’autres, notamment l’Association canadienne pour l’intégration communautaire, le Conseil des Canadiens avec déficiences, la Société canadienne de la sclérose en plaques, la Fédération des femmes du Québec, le Conseil d'intervention pour l'accès des femmes au travail et la Fédération des associations de familles monoparentales et recomposées du Québec, demandent que le crédit devienne remboursable pour que toutes les personnes admissibles puissent en profiter pleinement, quel que soit leur revenu imposable. La figure 3.12 indique la répartition des demandes de crédit d’impôt pour personnes handicapées, par tranche de revenu, pour 2001.

Figure 3.12 — Demandes de crédit d’impôt pour personnes handicapées (CIPH), par tranche de revenu, Canada, 2001

Revenu tiré de sources imposables |

Nombre de personnes qui ont demandé le CIPH pour elles-mêmes |

Pourcentage du total |

Moins de 10 000 $ |

59 300 |

17,2 |

Source : Rapport du Comité consultatif technique sur les mesures fiscales pour les personnes handicapées, décembre 2004, tableau 2.2

L’Institut national canadien pour les aveugles a recommandé que le CIPH soit remboursé en fonction d’une échelle mobile et seulement aux personnes qui justifient d’au moins 12 mois d’activité. L’Alliance for Equality of Blind Canadians voudrait quant à elle que le gouvernement fédéral crée une nouvelle prestation fiscale remboursable à l’intention des personnes handicapées, en particulier celles qui ne travaillent pas.

On a aussi saisi le Comité de diverses préoccupations quant aux conditions d’admissibilité au CIPH. Le Conseil des Canadiens avec déficiences propose que les personnes qui ont droit aux prestations d’invalidité du Régime de pensions du Canada (RPC) soient automatiquement admissibles au CIPH. La Société canadienne de la sclérose en plaques a fait valoir que les personnes qui ont des périodes d’invalidité épisodiques ont du mal à obtenir des prestations d’invalidité et recommande que le gouvernement fédéral modifie les conditions d’admissibilité aux prestations d’invalidité du RPC et au CIPH de manière à tenir compte du caractère épisodique des périodes d’invalidité associées à des maladies comme la sclérose en plaques, le VIH/sida, le lupus, la dystrophie musculaire et la maladie mentale. Par exemple, la Société canadienne de la sclérose en plaques propose d’assouplir les conditions d’admissibilité aux prestations d’invalidité du RPC en ce qui concerne le travail occasionnel ou à temps partiel de manière que les bénéficiaires puissent travailler davantage sans risquer de perdre leurs prestations. Elle souhaite aussi une plus grande souplesse en ce qui concerne la condition voulant que les personnes doivent avoir cotisé au RPC quatre ans dans les six dernières années pour avoir droit à des prestations.

L’Association canadienne des compagnies d’assurances de personnes a parlé au Comité de l’imposition des indemnités d’assurance-invalidité versées par un régime d’assurance-invalidité à coût partagé. Pour améliorer l’accès des salariés à l’assurance-invalidité, elle propose que :

· si les cotisations patronales représentent plus de 50 % du coût du régime d’assurance-invalidité, les indemnités touchées soient entièrement imposables;

· si les cotisations patronales représentent moins de 50 % des coûts du régime, les indemnités soient exonérées d’impôt.

2. Le crédit d’impôt pour frais médicaux

Certains témoins ont parlé du crédit d’impôt pour frais médicaux. Le Conseil national des femmes du Canada est d’avis que les contribuables à faible revenu qui ont des frais médicaux élevés ou de fortes dépenses associées à une invalidité ont besoin d’une aide accrue. Plusieurs témoins souscrivent à une réforme du crédit d’impôt pour frais médicaux. Par exemple, le Bell Pensioners’ Group Inc. et l’Association des infirmières et infirmiers du Canada estiment que le crédit devrait s’appliquer à la totalité du montant de leurs frais médicaux. Par ailleurs, pour traiter de manière plus équitable les personnes à faible revenu par rapport aux personnes à revenu élevé, l’Organisation nationale anti-pauvreté prône l’élimination du plafond des dépenses médicales qui peuvent être prises en compte.

Les témoins ont aussi parlé des divers types de dépenses médicales qui peuvent être prises en compte dans le calcul du crédit. La Canada's Association for the Fifty-Plus a demandé l’élargissement de la liste pour englober les vitamines prescrites, les médicaments en vente libre et les appareils de contrôle et autres appareils d’assistance. L’Association canadienne des aliments de santé demande au gouvernement fédéral de considérer l’achat de produits de santé naturels comme une dépense admissible. Enfin, l’Association des infirmières et infirmiers du Canada prône la création d’un crédit d’impôt à l’égard des médicaments prescrits à des enfants.

3. Soins à domicile et aidants naturels

Des témoins ont fait valoir au Comité que les aidants naturels — essentiellement les parents et les amis — fournissent une bonne part des soins à domicile et que les services ainsi fournis par quelque 2,1 millions de personnes représentent une économie annuelle de 5 milliards de dollars pour le système de santé. Ils ont présenté au Comité plusieurs suggestions quant à la manière d’alléger le fardeau des aidants naturels, lesquels sacrifient souvent un emploi pour s’occuper d’un proche ou subissent des pertes au niveau des avantages sociaux, des crédits du RPC, des occasions de formation et de l’ancienneté.

La Société canadienne de la sclérose en plaques propose un élargissement de l’admissibilité au bénéfice des dispositions de l’assurance-emploi qui permettent aux aidants naturels qui prennent congé pour s’occuper d’un enfant, d’un parent ou d’un conjoint mourant ou gravement malade de toucher des prestations d’AE et de conserver leur emploi. Elle voudrait que les aidants naturels de personnes gravement handicapées aussi aient droit à ces prestations.

L’Association canadienne des soins de santé a demandé que l’on modifie le Régime de pensions du Canada et le Régime de rentes du Québec afin d’autoriser les personnes qui cessent de travailler pour s’occuper d’une personne âgée à continuer de cotiser au régime. Elle a proposé aussi l’élargissement, à d’autres types d’aidants naturels, des dispositions du Régime de pensions du Canada qui permettent aux parents qui élèvent des enfants de soustraire du calcul de leur pension certaines années où leur revenu a été faible ou nul.

La Nova Scotia Association of Social Workers a fait valoir au Comité que beaucoup d’aidants naturels sont forcés de réduire leurs heures de travail pour s’occuper d’un parent, au point où ils ne gagnent plus suffisamment d’argent pour profiter du crédit non remboursable pour aidants naturels alors que la situation leur crée des difficultés financières; elle réclame donc la création de crédits d’impôt remboursables. De même, la Fédération des femmes du Québec, le Conseil d'intervention pour l'accès des femmes au travail et la Fédération des associations de familles monoparentales et recomposées du Québec ont proposé la création d’un crédit d’impôt remboursable pour les aidants naturels et la fusion du crédit actuel et du crédit pour adulte à charge ayant une déficience en un seul crédit, plus généreux.

4. Soins dentaires, soins oculaires et préparation aux pandémies

Des mesures fiscales nous ont été proposées qui concernent d’autres aspects de la santé, notamment les soins dentaires, les soins oculaires et la préparation aux pandémies. L’Association des infirmières et infirmiers du Canada a demandé la création d’un crédit d’impôt pour les examens dentaires et les examens de la vue pour améliorer l’accès des enfants aux soins en matière dentaire et oculaire. L’Association dentaire canadienne a signalé que les maladies buccodentaires sont parfaitement évitables et estime en conséquence que le gouvernement fédéral doit prendre des mesures propres à encourager leur prévention et leur traitement. Elle souscrit par ailleurs au maintien de la déductibilité des cotisations des employeurs et des travailleurs autonomes à un régime d’assurance-dentaire et presse le gouvernement fédéral de réduire la TPS sur les dépenses d’exploitation des cabinets de soins dentaires.

Hoffmann-La Roche Limited a affirmé que beaucoup de petites et moyennes entreprises n’ont ni les ressources financières ni les compétences voulues pour continuer de fonctionner si une pandémie devait survenir. Elle prône la création d’un crédit d’impôt pour les PME dont le montant maximal dépendrait de la taille de l’organisation, pour encourager par exemple l’élaboration d’un plan d’intervention en cas de pandémie, la constitution de réserves de médicaments antiviraux pour la prévention et le traitement des maladies et l’achat de fournitures médicales de base.

5. Soins de santé et infrastructure et matériel connexes

On a fait au Comité des suggestions portant sur les soins de santé et l’infrastructure et le matériel connexes. L’Association médicale canadienne notamment propose au gouvernement fédéral d’envisager la création d’un régime d’épargne pour le financement privé des soins de longue durée. Elle envisage un régime soit à impôt payé d’avance soit à impôt différé qui s’inspirerait du régime enregistré d’épargne-invalidité et du régime enregistré d’épargne-études et auquel on pourrait adjoindre un programme fédéral de subventions et de bons fondés sur le revenu. L’Association pulmonaire du Canada a demandé qu’une partie des revenus tirés de l’industrie du tabac et des autres activités néfaste pour la santé serve à financer des activités de recherche et de promotion de la santé.

Pour ce qui est de la taxe sur les produits et services, l’Association canadienne des institutions de santé universitaires prône l’application uniforme du remboursement de la TPS aux hôpitaux, aux établissements publics de soins de longue durée et aux services publics de soins à domicile. Par ailleurs, l’Association des infirmières et infirmiers du Canada suggère que l’on accorde aux sociétés qui investissent dans les technologies de l’information et de la communication (TIC) le remboursement intégral de la TPS sur les achats de produits des TIC dans le domaine de la santé; ce remboursement s’appliquerait par exemple à l’achat d’ordinateurs portables par les Infirmières de l’Ordre de Victoria du Canada pour aider les infirmières à assurer plus efficacement les soins à domicile. Parallèlement, l’Association médicale canadienne recommande le remboursement de la TPS sur les achats de produits des TIC en rapport avec des services de santé dispensés par un médecin et couverts par un régime d’assurance-maladie provincial ou territorial ou remboursés par une province ou un territoire.

Les témoins ont soumis au Comité des propositions conçues pour encourager les activités et habitudes alimentaires saines. La First Unitarian Church of Victoria souhaite que l’on décourage, au moyen de mesures fiscales, les activités nocives pour la santé publique. La Fondation des maladies du cœur du Canada et l’Association médicale canadienne voudraient que l’on double le plafond du crédit d’impôt pour la condition physique des enfants et que ce crédit vise éventuellement les adultes et les sports non organisés, de même que l’achat de matériel de sport.

En outre, la Fondation des maladies du cœur du Canada a fait ressortir le lien avéré entre les plans d’aménagement urbain et les niveaux d’obésité, et demande instamment au gouvernement fédéral d’investir dans les infrastructures. Elle propose que le gouvernement alloue une portion donnée des fonds du programme fédéral de transfert des fonds provenant de la taxe sur l’essence aux infrastructures qui facilitent l’activité physique comme des parcs et des centres récréatifs et à celles qui encouragent le recours à des moyens de transport actifs.

L’Association médicale canadienne prône l’adoption d’une stratégie de promotion de saines habitudes de vie, notamment au niveau de la nutrition et de la forme physique. Elle demande de taxer les aliments pauvres en nutriments et à forte teneur en calories et d’employer le produit de cette taxe pour rendre les aliments plus sains moins coûteux et plus accessibles. Dans la même veine, l’Association des infirmières et infirmiers du Canada recommande l’imposition d’une taxe d’accise sur les aliments camelote.

La Société pour les troubles de l’humeur du Canada préconise une augmentation de cinq cents par consommation de la taxe d’accise sur les boissons alcooliques pour financer des investissements fédéraux dans des mesures touchant la santé mentale, la maladie mentale et la toxicomanie, tandis que l’Association médicale canadienne voudrait que la TPS soit supprimée sur les produits de cessation du tabagisme. Pour sa part, l’Association canadienne des aliments de santé propose d’exonérer de TPS les produits de santé naturels approuvés par Santé Canada, tandis que la Fondation des maladies du cœur du Canada prône la suppression de la TPS sur les produits qui encouragent l’activité physique et sur les aliments sains vendus dans les restaurants et les magasins de vente au détail et voudrait par ailleurs que le gouvernement fédéral veille à ce que la TPS soit appliquée uniformément à tous les produits malsains, par exemple sur l’achat de plus de six beignes.

Le Comité recommande :

1. Que le gouvernement fédéral modifie la Loi de l’impôt sur le revenu pour relever les seuils de revenu dans le contexte de l’impôt sur le revenu des particuliers.

2. Que le gouvernement fédéral modifie les dispositions de la Loi de l’impôt sur le revenu qui concernent le Régime d’encouragement à l’éducation permanente de manière que les titulaires de régimes enregistrés d’épargne-retraite puissent plus facilement retirer des fonds pour financer leur éducation permanente.

3. Que le gouvernement fédéral modifie la Loi de l’impôt sur le revenu pour faire du crédit d’impôt pour personnes handicapées un crédit remboursable.

4. Que le gouvernement fédéral institue, à l’intention des employeurs, un crédit d’impôt à la formation non remboursable.

5. Que le gouvernement fédéral modifie la Loi de l’impôt sur le revenu de manière à bonifier la prestation fiscale pour le revenu gagné.

6. Que le gouvernement fédéral modifie la Loi de l’assurance-emploi de manière à :

a) permettre la création d’une caisse d’assurance-emploi indépendante;

b) bonifier le régime d’assurance-emploi.

7. Que le gouvernement fédéral modifie la Loi de l’impôt sur le revenu pour porter à une proportion à déterminer du passif à long terme l’excédent maximal déductible d’impôt d’un régime de retraite à prestations déterminées autorisé avant la suspension obligatoire des cotisations du promoteur d’un régime de retraite.

8. Que le gouvernement fédéral modifie la Loi sur la sécurité de la vieillesse pour relever les niveaux de revenu à partir desquels le supplément de revenu garanti commence à faire l’objet d’une récupération fiscale.