FINA Rapport du Comité

Si vous avez des questions ou commentaires concernant l'accessibilité à cette publication, veuillez communiquer avec nous à accessible@parl.gc.ca.

Durant les consultations prébudgétaires de 2007, on a demandé aux Canadiens de s’exprimer notamment sur la question suivante : quelle forme devraient prendre les impôts, les taxes et autres prélèvements exigés des sociétés et à quel taux devrait-on les fixer?

Pour mettre en contexte le débat sur les modifications proposées aux impôts, taxes et autres prélèvements qui frappent les entreprises et sur les mesures que prennent celles-ci pour alléger leur fardeau fiscal, il est utile de faire un tour d’horizon de l’apport des entreprises dans les recettes fiscales totales du gouvernement fédéral.

Le gouvernement fédéral a commencé à percevoir un impôt sur les bénéfices des sociétés en 1917, et celles-ci paient aussi de l'impôt sur le capital, mais depuis 2006, seulement au niveau provincial. En 1985, le gouvernement fédéral a institué, à l’égard des institutions financières, un prélèvement de 1,25 % sur le capital imposable au-delà d’un milliard de dollars employé au Canada. Les institutions financières peuvent toutefois déduire de leur impôt sur le capital le montant de leur impôt sur le revenu et, par conséquent, ne payer de l’impôt sur le capital que dans la mesure où elles n’ont pas suffisamment d’obligations fiscales à assumer pour les trois années précédentes et les sept années suivantes.

Comme on le voit à la figure 4.1, le gouvernement fédéral a perçu près de 38 milliards de dollars au titre de l’impôt général des sociétés en 2006-2007. Les revenus fiscaux qu’il tire des sociétés ont crû de presque 19 % entre 2005-2006 et 2006-2007, et de plus de 33 % de 2000-2001 à 2006-2007, bien que le taux général de l’impôt des sociétés ait été ramené de 28 à 21 % durant cette période. Il reste cependant que, dans le total des recettes fiscales fédérales, la part de l’impôt sur le revenu des sociétés demeure inférieure à celle de l’impôt sur le revenu des particuliers et des taxes à la consommation.

Figure 4.1 — Produit de l’impôt général des sociétés au niveau fédéral, Canada, 1988-1989 à 2006-2007

Source : Données tirées du tableau Cansim 385-0002 de Statistique Canada

Au niveau fédéral, le taux de l’impôt général des sociétés a atteint un sommet de 47 % dans les années 1950 avant de commencer à diminuer pour tomber à 36 % en 1980, 28 % en 1990 et 21 % en 2007; suivant les réductions déjà prévues en loi, le taux sera ramené à 15 % en 2012. La surtaxe des sociétés de 1,12 % est éliminée à compter de 2008.

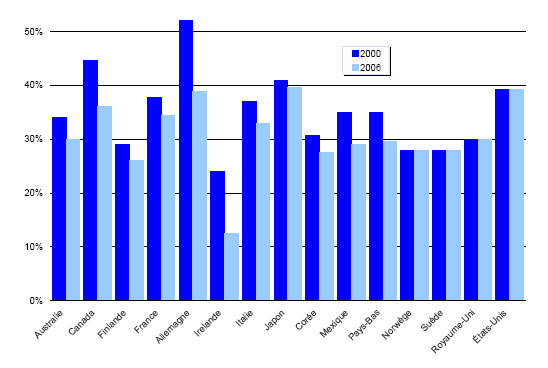

On observe une réduction progressive de l’impôt général des sociétés dans de nombreux autres pays développés aussi. Comme on le voit à la figure 4.2, 11 des 15 pays choisis de l’Organisation de coopération et de développement économiques ont abaissé leur taux d’imposition des sociétés entre 2000 et 2006.

Figure 4.2 — Taux d’imposition des sociétés, certains pays, 2000 et 2006

Source : Organisation de coopération et de développement économiques, OECD Tax Database

En outre, les petites sociétés privées sous contrôle canadien (SPCC) — à savoir celles dont le capital imposable employé au Canada ne dépasse pas 15 millions de dollars — bénéficient d’un taux d’imposition allégé (12 % en 2007) sur leur première tranche de revenus de 400 000 $. Depuis 2003, le seuil en deçà duquel les petites entreprises bénéficient d’un taux d’imposition réduit est passé progressivement de 200 000 à 400 000 $; cette année-là, les conditions d’admissibilité à ce taux réduit ont été élargies. Dans l’exposé économique d’octobre 2007, le gouvernement fédéral a annoncé que le taux d’imposition des petites entreprises serait ramené à 11 % en 2008 et non en 2009, comme il était initialement prévu.

C. Exonérations, crédits et déductions

Toutes les entreprises peuvent déduire de leurs produits à recevoir les dépenses qu’elles engagent pour produire des biens et des services à la condition que l’entreprise présente des chances raisonnables de profit. Ces dépenses comprennent les dépenses courantes comme les salaires, les matières premières, les droits, les loyers et les coûts d’énergie, par exemple; elles peuvent englober aussi l’achat de biens d’équipement comme des machines et des édifices. Les dépenses courantes sont déductibles dans l’année où elles sont engagées, tandis que les dépenses d’équipement peuvent être étalées sur plusieurs années suivant les taux d’amortissement prescrits.

Le régime d’imposition des sociétés comporte par ailleurs plus de 50 exonérations, crédits et déductions conçus pour atteindre certains objectifs de politique publique, par exemple pour stimuler l’investissement dans les entreprises, les dons à des organismes de bienfaisance et la croissance des petites entreprises.

Par exemple, le crédit d’impôt pour recherche scientifique et développement expérimental vise à encourager les entreprises à réaliser des travaux de recherche et de développement au Canada, tandis que le crédit d’impôt pour production cinématographique ou magnétoscopique canadienne sert à soutenir le secteur canadien de la production cinématographique et magnétoscopique.

A. Taux de l’impôt des sociétés

Le Comité a entendu des vues et des propositions variées au sujet de l’imposition des sociétés. Les témoins ont parlé en particulier du taux général d’imposition des sociétés et du taux d’imposition des petites entreprises et proposé des impôts fondés sur la nature des activités de l’entreprise.

1. Le taux général d’imposition des sociétés

Un certain nombre de témoins ont proposé des réductions du taux d’imposition des sociétés. Ils ont fait valoir que si le taux d’imposition des sociétés du Canada est de plus en plus proche de celui des États-Unis, il importe qu’il soit compétitif aussi par rapport aux taux pratiqués dans d’autres pays. Le Bureau d’assurance du Canada et la Toronto Financial Services Alliance, par exemple, ont fait ressortir l’importance d’un régime d’imposition des sociétés hautement compétitif pour attirer des investissements et accroître la productivité. D’autres, comme l’Association du transport aérien du Canada et l’Association des commerçants de véhicules récréatifs du Canada, affirment que l’abaissement de l’impôt des sociétés stimulerait non seulement la productivité, mais aussi l’investissement dans l’entreprise et la création d’emplois.

Plusieurs témoins, dont le Canadian Retail Building Supply Council, l’Association canadienne des fabricants de produits de quincaillerie et d’articles ménagers et la Greater Kitchener Waterloo Chamber of Commerce, ont demandé instamment que le gouvernement fédéral accélère le calendrier de mise en œuvre des réductions annoncées de l’impôt des sociétés. D’autres, comme la Business Tax Reform Coalition, Manufacturiers et Exportateurs du Canada et l’Association canadienne des restaurateurs et des services alimentaires pressent le gouvernement fédéral de ramener le taux d’imposition des sociétés à 15 % sur plusieurs années. Il importe de noter que certains mémoires ont été envoyés au Comité avant l’Énoncé économique d’octobre 2007 dans lequel le gouvernement fédéral annonçait des réductions qui feront tomber le taux d’imposition des sociétés à 15 % en 2012.

L’Institut canadien des comptables agréés a demandé que le taux de l’impôt fédéral général des sociétés soit ramené au taux des petites entreprises, cela pour rendre le régime fiscal canadien plus compétitif au niveau international et réduire les coûts d’observation et d’administration des entreprises en simplifiant les règles fiscales.

Le Social Planning Council of Winnipeg a dit au Comité que le taux d’imposition des sociétés du Canada était du même ordre que celui qu’appliquent les autres pays du Groupe des Sept (G‑7). D’autres témoins aussi, comme le Réseau solidarité itinérance du Québec, Randall Garrison, le Wellesley Institute et l’Association canadienne des soins de santé ne voient pas la nécessité de réduire davantage le taux d’imposition des sociétés.

Le Tax Executives Institute, Inc. prône la création d’un système permettant le transfert des pertes entre les diverses entités appartenant à un même groupe de sociétés, système qui, selon lui, viendrait compléter les pratiques administratives courantes.

Plusieurs témoins ont insisté sur le rôle important des petites entreprises dans l’économie. Comme on l’a dit plus haut, certains des mémoires envoyés au Comité ont été rédigés avant l’Énoncé économique d’octobre dernier où l’on annonçait que le taux d’imposition des petites entreprises serait ramené à 11 % en 2008; certains témoins ont dit souscrire à cette modification. L’Association canadienne des restaurateurs et des services alimentaires a même demandé qu’il soit ramené à 10 % d’ici trois à cinq ans, tandis que l’Association canadienne des aliments de santé et Gordon E. MacKinnon préconisent d’autres réductions du taux d’imposition des petites entreprises. Par ailleurs, l’Association canadienne de la construction souhaite que l’on relève le seuil de revenu en deçà duquel s’applique le taux d’imposition des petites entreprises, lequel est actuellement de 400 000 $, et la Corporation des associations de détaillants d'automobiles voudrait que le seuil soit porté à 1 million de dollars. Cette dernière estime que les conditions d’admissibilité au taux d’imposition des petites entreprises sont injustes envers les industries à forte intensité capitalistique et nous a signalé que les concessionnaires commencent à perdre le bénéfice du taux des petites entreprises une fois que leur capital imposable atteint 10 millions de dollars et le perdent complètement une fois passé le cap des 15 millions de dollars.

Elle a fait valoir au Comité que, contrairement aux autres détaillants, les concessionnaires d’automobiles financent leurs stocks par la voie de billets portant privilège, lesquels entrent dans le calcul du capital imposable, tout comme les éléments d’actif ou placements des autres entreprises qui leur sont associées. Elle réclame donc que la définition du capital imposable exclue les billets portant privilège et souhaite une définition plus souple des sociétés associées.

3. Taux variables d’imposition des sociétés

Plusieurs témoins ont préconisé un régime d’imposition des sociétés où le taux d’imposition varierait suivant le type d’entreprise. La Capital Unitarian Universalist Congregation estime que les entreprises dont l’activité a des conséquences environnementales ou sociales défavorables devraient être assujetties à un taux d’imposition plus élevé que les autres, tandis que la Catholic Women’s League of Canada a proposé que les multinationales canadiennes de l’industrie minière ne puissent bénéficier d’allégements fiscaux que si elles respectent les normes canadiennes et internationales dans leurs établissements situés dans des pays en développement. Le British Columbia Environmental Network souscrit pour sa part à une réduction du taux fédéral d’imposition des sociétés qui serait financée par des prélèvements reposant sur l’empreinte écologique des sociétés et une augmentation des redevances provinciales pour l’extraction des ressources naturelles.

Le Tax Executives Institute a dit au Comité que, dans les conventions fiscales signées avec le Royaume-Uni, le Mexique, les Pays-Bas, le Japon et la Suède depuis 2003, les États-Unis ont convenu d’un taux de retenue d’impôt nul à l’égard des dividendes versés à des filiales appartenant à plus de 80 % à la société mère (le seuil est de 50 % dans le cas du Japon). Il a signalé par ailleurs que les projets américains de protocole avec l’Allemagne, le Danemark et la Finlande et un projet de traité avec la Belgique prêts à être ratifiés contenaient une disposition analogue. Le Tax Executives Institute presse donc le gouvernement fédéral de négocier un protocole similaire avec les États-Unis.

B. Crédit d’impôt pour recherche scientifique et développement expérimental

Les témoins ont saisi le Comité de l’importance des activités de recherche et de développement et proposé des modifications au programme d’encouragements fiscaux pour la recherche scientifique et le développement expérimental (RS&DE). Le 5 octobre 2007, le gouvernement fédéral a lancé des consultations sur la manière d’améliorer l’efficacité du programme. Les consultations se sont terminées le 30 novembre 2007.

Beaucoup de témoins souscrivent au crédit d’impôt à l’investissement pour RS&DE comme moyen de stimuler l’innovation. La SR&ED Tax Credit Coalition nous a appris qu’une étude réalisée en 2006 avait permis de conclure que chaque tranche d’un milliard de dollars de crédits pour RS&DE suscitait la création de 10 000 emplois, générait 200 millions de dollars de recettes fiscales additionnelles et rapportait par ailleurs au moins 675 millions de dollars en activité économique et autres retombées.

Plusieurs témoins, notamment l’Association canadienne de la technologie de l’information, ont fait remarquer que, depuis la création du programme d’encouragements fiscaux pour la RS&DE au début des années 1980, de nombreux pays avaient soit emboîté le pas au Canada, soit amélioré leurs propres programmes, suscitant une intense concurrence internationale au niveau des investissements dans la recherche et l’innovation. On a rappelé au Comité que le Canada était maintenant au 14e rang parmi les pays de l’OCDE au chapitre des dépenses de R-D des entreprises, bien qu’il ait ce que beaucoup considèrent comme l’un des programmes d’encouragement de la R‑D les plus généreux du monde sur le plan des taux et des dépenses admissibles. La figure 4.3 présente les dépenses admissibles au crédit d’impôt pour RS&DE de 2002 à 2004.

Figure 4.3 — Dépenses admissibles au crédit d’impôt pour recherche scientifique et développement expérimental, Canada, 2002-2004

Année |

Toutes les sociétés |

Petites sociétés privées sous contrôle canadien |

(en millions de dollars) |

||

2002 |

14 144 |

3 116 |

2003 |

13 645 |

3 348 |

2004 |

14 148 |

3 728 |

Source : Ministère des Finances du Canada, Encouragements fiscaux à la recherche scientifique et au développement expérimental, document de consultation, octobre 2007

Des témoins ont fait remarquer que certains aspects du crédit d’impôt nuisent à son efficacité, par exemple les faibles possibilités de remboursement et le fait que la valeur des crédits réclamés au Canada par la filiale canadienne d’une multinationale alourdit le fardeau fiscal de la société mère établie à l’étranger. L’organisation Manufacturiers et Exportateurs du Canada a demandé que les crédits de RS&DE réclamés soient exclus de l’assiette fiscale fédérale.

Plusieurs témoins, entre autres l’Association canadienne des institutions de santé universitaires, souhaitent qu’on améliore l’administration du crédit pour RS&DE, en particulier au niveau des dépenses admissibles, de la transparence, de la réglementation et des formalités de demande. Le Red River College of Applied Arts, Science and Technology presse le gouvernement fédéral de rendre admissible au crédit d’impôt pour RS&DE l’apport des entreprises privées aux programmes de soutien de l’infrastructure de recherche de la Fondation canadienne pour l’innovation.

Des témoins ont dit au Comité que certaines entreprises qui investissent beaucoup dans la R‑D ne peuvent pas pleinement se prévaloir du crédit d’impôt faute d’avoir un revenu imposable suffisant. Par exemple, la SR&ED Tax Credit Coalition, l’Association canadienne de la technologie de l’information, l’Association des industries aérospatiales du Canada et le Conseil des viandes du Canada ont demandé de faire du crédit pour RS&DE un crédit remboursable pour tous les investisseurs. L’Association des produits forestiers du Canada a signalé que, comme le crédit n’est pas remboursable, il n’aide en rien les entreprises en période de repli du marché. On nous a signalé par ailleurs que la majorité des crédits d’impôt pour RS&DE concernaient le secteur manufacturier, comme on le constate à la figure 4.4 pour 2004.

Figure 4.4 — Distribution des crédits d’impôt pour recherche scientifique et développement expérimental acquis par secteur d’activité, Canada, 2004

Secteur d’activité |

Pourcentage du total des crédits acquis |

Agriculture, forêts, pêche et chasse |

2,1 |

Fabrication |

47,6 |

Information et culture |

11,6 |

Commerce de gros et de détail |

5,4 |

Mines, pétrole et gaz |

3,2 |

Construction |

0,7 |

Intermédiaires financiers |

1,3 |

Autres |

28,1 |

Total |

100 |

Source : Ministère des Finances du Canada, Encouragements fiscaux à la recherche scientifique et au développement expérimental, document de consultation, octobre 2007

On a fait part au Comité de diverses propositions visant à remédier à l’impossibilité dans laquelle se trouvent certaines entreprises de se prévaloir pleinement du crédit offert. Par exemple, la section de l’Ontario de Canadian Pensioners Concerned prône l’établissement d’une bourse des crédits pour RS&DE inutilisés, tandis que l’organisation Comptables en management accrédités Canada souscrit à l’idée de permettre aux entreprises de déduire leurs crédits non utilisés de leurs cotisations d’assurance-emploi. L’Association canadienne de la technologie de l’information a proposé que les entreprises puissent en tout temps opter pour un crédit d’impôt remboursable relatif aux salaires analogue à celui qui est offert au Québec au lieu d’accumuler des crédits d’impôt à l’investissement en RS&DE.

3. Dépenses admissibles et indexation

L’Association canadienne pour les études supérieures estime qu’il faudrait élargir la liste des dépenses de RS&DE admissibles pour inclure la recherche en sciences sociales, tandis que Les compagnies de recherche pharmaceutique du Canada prônent l’adoption de la définition des sciences sociales en usage à l’Organisation de coopération et de développement économiques.

Certains témoins, dont BIOTECanada, ont proposé de porter le plafond du capital imposable à 50 millions de dollars et le plafond des dépenses à 10 millions de dollars pour tenir compte de l’inflation et du coût croissant de la recherche. BIOTECanada a demandé aussi que le programme ne soit plus accessible aux seules SPCC, mais que l’on conserve en revanche les autres conditions d’admissibilité concernant le revenu imposable et le capital imposable.

Plusieurs témoins ont parlé de l’admissibilité des dépenses de commercialisation au Canada de technologies nouvelles et autres découvertes au crédit d’impôt pour RS&DE. Manufacturiers et Exportateurs du Canada et le Collectif en faveur des sciences et de la technologie pressent le gouvernement fédéral d’élargir le crédit pour RS&DE de manière à y inclure les dépenses préalables à la commercialisation concernant notamment l’obtention d’un brevet, la construction d’un prototype, les mises à l’essai et les autres activités qui appartiennent aux premiers stades de la commercialisation de nouvelles technologies. Le Centre canadien de rayonnement synchrotron, qui a des activités de commercialisation, propose d’élargir la portée du crédit d’impôt pour RS&DE de manière à englober les investissements privés dans des installations scientifiques et à encourager la participation de l’industrie aux établissements de recherche nationaux.

4. Collaboration internationale et universitaire

Pour certains témoins, le crédit d’impôt pour RS&DE ne stimule pas suffisamment la collaboration internationale en matière de R-D. Convaincus que les entreprises qui font de la R‑D en partenariat ou en collaboration avec des intérêts étrangers ne peuvent pas se prévaloir du programme d’allégements fiscaux au titre des activités de RS&DE, ces témoins voudraient que l’admissibilité au crédit soit étendue à la recherche internationale.

De plus, Manufacturiers et Exportateurs du Canada souhaiterait un seuil exigeant que 80 à 90 % des activités de recherche soient menées au Canada, ce qui permettrait d’agréer des projets de recherche dont certains aspects doivent être réalisés à l’étranger. Le Red River College of Applied Arts, Science and Technology a dit au Comité que les collèges canadiens mènent un nombre grandissant d’activités de recherche et de mise en marché dans le contexte de partenariats internationaux et a demandé que ces activités donnent droit au crédit d’impôt pour RS&DE.

Les témoins ont aussi fait ressortir l’importance de la collaboration entre le secteur privé et les universités sur le plan de la recherche. Le Collectif en faveur des sciences et de la technologie voudrait que l’on revoie les mesures d’encouragement de ce type de collaboration et le Red River College of Applied Arts, Science and Technology souhaite que le gouvernement fédéral offre des encouragements additionnels aux entreprises qui travaillent en partenariat avec des collèges et sont admissibles au crédit d’impôt pour RS&DE. Research Canada: An Alliance for Health Discovery a demandé une augmentation du taux du crédit d’impôt pour RS&DE à l’égard des dépenses des petites entreprises au titre d’activités de R‑D exécutées en collaboration avec des universités ou des organismes de recherche publics.

C. Taux de la déduction pour amortissement et autres mesures relatives aux dépenses d’équipement

Des témoins ont fait valoir au Comité l’importance des investissements des entreprises dans des biens d’équipement comme des bâtiments, des machines et du matériel dans le contexte d’activités manufacturières, industrielles, professionnelles ou d’autres activités commerciales, investissements dont le coût ne peut pas être déduit comme une dépense courante dans le calcul du revenu net aux fins de l’impôt, mais doit être amorti sur plusieurs années en fonction de l’échelle établie des taux de la déduction pour amortissement (DPA). Depuis 1987, le gouvernement fédéral a pour politique de fixer et de réviser au besoin les taux de la DPA en fonction de la durée utile des biens.

Figure 4.5 — Modifications récentes des taux de la déduction pour amortissement, Canada, 2000-2007

Budget 2000

|

Budget 2001

|

Budget 2003

|

Budget 2004

|

Budget 2005

|

Budget 2006

|

Budget 2007

|

Source : Informations rassemblées par la Bibliothèque du Parlement à partir de documents budgétaires fédéraux

Le gouvernement fédéral a annoncé dans son budget de 2007 l’accélération de l’amortissement fiscal (50 % selon la méthode de l'amortissement linéaire) des machines et du matériel de fabrication et de transformation; les dépenses admissibles en machines et matériel engagées entre le 19 mars 2007 et le 31 décembre 2008 ont droit à ce taux. La figure 4.5 illustre l’évolution des taux de la DPA depuis 2000.

1. Les principes d’établissement des taux de la déduction pour amortissement

Les témoins ont parlé des principes qui président à l’établissement des taux de la DPA. L’Association canadienne de l’électricité a fait remarquer que la vie utile d’un bien dépendait de nombreux facteurs — évolution de la demande et des technologies, contexte physique et besoins de la gestion. La Chambre de commerce du Canada et l’Institut canadien des comptables agréés, parmi d’autres, réclament que le gouvernement fédéral revoie les taux de la DPA pour s’assurer qu’ils reflètent bien la durée de vie utile des biens.

2. Accélération de l’amortissement fiscal (DPA de 50 %)

Certains témoins estiment que la période d’application de la DPA de 50 % à l’égard des machines et du matériel de fabrication et de transformation est trop courte pour être efficace. La Business Tax Reform Coalition a rappelé au Comité que, pour les ouvrages d’envergure, il peut s’écouler jusqu’à cinq ans entre la planification d’un projet, l’obtention des autorisations nécessaires et l’installation de machines et de matériel neufs. L’Association canadienne des producteurs d’acier et l’Association canadienne des fabricants de produits chimiques ont toutes deux proposé que la période d’application de l’amortissement fiscal accéléré soit prolongée de cinq ans; les Manufacturiers et Exportateurs du Canada voudraient qu’elle soit prolongée d’au moins cinq ans. Pour sa part, l’Association canadienne du ciment voudrait que l’amortissement accéléré du coût des machines et du matériel de fabrication et de transformation soit offert pour toute la durée d’application du Cadre réglementaire sur les émissions atmosphériques.

Par ailleurs, l’Association des produits forestiers du Canada estime que le bénéfice de l’amortissement accéléré devrait étendu aux dépenses d’équipement en technologies de l’information et de la communication. L’Association canadienne de l’imprimerie voudrait que le gouvernement fédéral envisage de permettre aux petites entreprises de fabrication de déduire, l’année même d’acquisition des biens, un montant forfaitaire d’au moins 45 000 $. L’Association canadienne de financement et de location a proposé que l’amortissement fiscal accéléré des machines et du matériel de fabrication et de transformation soit maintenu si l’on constate que cette mesure a pour effet d’accélérer ou d’augmenter les investissements en machines et matériel.

3. Le recours à la DPA pour stimuler les investissements désirables

Outre les propositions relatives à l’environnement décrites au chapitre 5, les témoins ont proposé de se servir des taux de la DPA pour encourager des investissements écologiques. Un témoin, Gordon MacKinnon, propose un amortissement fiscal accéléré des investissements écologiques, tandis que la BC Sustainable Energy Association prône une structure de DPA qui décourage les investissements dans des biens qui contribuent aux émissions de gaz à effet de serre et encourage en revanche les investissements dans les énergies de remplacement.

Le Programme des routes et des infrastructures du Canada a signalé au Comité que les entreprises de construction de routes et de construction lourde emploient souvent des machines et des véhicules alimentés au diesel vieux de 15 ou 20 ans. Il propose que le gouvernement fédéral offre un amortissement fiscal accéléré à l’égard des moteurs diesel neufs qui répondent à des normes d’émissions plus exigeantes.

Les Amis de la Terre Canada et l’Association canadienne des eaux potables et usées ont demandé l’accélération de l’amortissement des dépenses d’équipement en infrastructures et en technologies propices à une gestion de l’eau écologique.

De plus, l’Association canadienne du gaz souscrit à l’idée d’un amortissement fiscal accéléré des édifices commerciaux à haut rendement énergétique — y compris les immeubles résidentiels à logements multiples — qui répondent à des normes élevées d’efficacité énergétique et de conception environnementale comme le système d’homologation des bâtiments écologiques du programme LEED (Leadership in Energy and Environmental Design) ou le programme de certification Energy Star.

Par ailleurs, l’Association canadienne de l’électricité a proposé que les « compteurs intelligents », qui incitent les clients à réduire leur consommation d’énergie aux heures de forte demande, quand les prix sont le plus élevés, et l’infrastructure connexe bénéficient d’un taux de DPA de 45 %; elle souscrit aussi à l’idée de porter à 12 % le taux de la DPA pour le matériel neuf de transport et de distribution de l’électricité. Dans le cas des gazoducs, elle a demandé que le taux de la DPA soit porté à 8 %. L’Association canadienne de l’électricité a aussi demandé que le gouvernement fédéral rétablisse les catégories 24 (air) et 27 (eau) dans la réglementation fédérale sur la DPA.

Enfin, l’Association des chemins de fer du Canada a dit au Comité que, contrairement aux camionneurs et à la plupart des autres entreprises de transport, les sociétés ferroviaires assument intégralement le coût de leur infrastructure, et elle demande au gouvernement fédéral de porter à au moins 30 % le taux de la DPA applicable au matériel roulant. Ce taux devrait d’après elle être offert aux sociétés de chemins de fer, aux sociétés de crédit-bail ferroviaire et aux propriétaires privés de wagons de chemin de fer et devrait permettre aux chemins de fer canadiens d’acheter plus vite des locomotives ayant une meilleure efficacité énergétique et, partant, de moins polluer.

4. Le recours à la DPA pour stimuler d’autres investissements

Les témoins ont aussi évoqué des modifications des taux de la DPA à l’égard d’autres biens d’équipement. Par exemple, le Conseil canadien du commerce de détail a insisté sur l’importance, pour les détaillants, des investissements dans les techniques d’identification par radiofréquence pour améliorer la gestion des stocks, et proposé que l’on porte à 60 % le taux de la DPA applicable au matériel informatique de la catégorie 45, avec mention directe des appareils d’identification par radiofréquence, et qu’on envisage l’amortissement de ces biens sur deux ans.

Le Conseil a aussi noté les avantages des technologies de l’information pour les détaillants et demandé que le gouvernement fédéral permette à ceux-ci de déduire leurs dépenses d’achat d’ordinateurs, de périphériques et de logiciels l’année où elles sont engagées.

Outre les propositions décrites au chapitre 5 au sujet des logements locatifs, la question de la DPA a aussi été abordée en rapport avec ce type de logement. La Fédération canadienne des associations de propriétaires immobiliers propose de porter le taux de la DPA à 5 % pour les structures de béton et à 6 % pour les constructions à ossature en bois; elle a rappelé que, dans ce dernier cas, le taux est actuellement de 4 %, et qu’il était de 5% jusqu’en 1988 et de 10 % avant la fin des années 1970.

La Slave River Hydro Development a dit au Comité que les grands ouvrages hydroélectriques ne bénéficient pas des avantages fiscaux dont jouissent les ouvrages de moindre envergure et a proposé que les centrales hydroélectriques de plus de 50 mégawatts — comme celle qui est envisagée sur la rivière des Esclaves — aient droit aux mêmes encouragements fiscaux que les ouvrages plus petits, et à ceux qui concernent les autres sources renouvelables et non renouvelables d’énergie propre. On a mentionné en particulier l’Encouragement à la production d’énergie éolienne et les Frais liés aux énergies renouvelables et aux économies d'énergie au Canada, ainsi qu’un taux de DPA de 30 % par an pour les centrales alimentées à la biomasse et les centrales hydroélectriques efficaces et de 50 % par an pour les centrales de ce type à grande efficacité.

L’Association of Equipment Manufacturers a demandé que le gouvernement fédéral actualise les taux de la DPA relatifs au matériel agricole, car les agriculteurs remplacent plus fréquemment leur équipement qu’autrefois pour profiter des nouvelles technologies qui leur permettent de réduire leurs coûts de carburant.

5. Crédits d’impôt à l’investissement

Bell Canada a dit au Comité qu’un crédit d’impôt à l’investissement remboursable est un moyen relativement plus efficace pour stimuler les investissements des entreprises que les taux de la DPA, surtout dans le cas des petites et moyennes entreprises (PME). L’entreprise presse donc le gouvernement fédéral d’instituer un nouveau crédit d’impôt remboursable à l’égard des achats de biens relatifs aux TIC et des dépenses connexes (formation du personnel et adaptation des processus administratifs).

Enbridge a demandé que le gouvernement fédéral envisage d’accorder un crédit d’impôt à l’investissement fondé sur la puissance installée à l’égard des ouvrages producteurs d’énergie propre comme les piles à combustible stationnaires et des technologies de récupération de l’énergie comme les turbodétendeurs. À son avis, ce type de crédit accélérerait l’adoption et l’application de ces technologies, surtout si le crédit est remboursable.

Patrick Lafferty a dit au Comité que les chercheurs du domaine de la santé ont du mal à trouver du capital de risque pour financer l’exploitation de découvertes à l’intention du marché mondial des sciences de la santé. Il a proposé que le gouvernement fédéral offre, à l’égard des investissements à risque dans le domaine de l’innovation en santé, les mêmes dispositions fiscales relatives aux actions accréditives et aux sociétés en commandite dans le secteur de l’exploration et de l’exploitation pétrolière et gazière.

D. Impôts sur le capital et taxes de vente des provinces

Contrairement à l’impôt sur le revenu des sociétés, que les entreprises ne paient que si elles ont un revenu imposable, l’impôt sur le capital est exigible, que la société enregistre des bénéfices ou non. De plus, l’impôt sur le capital s’applique directement aux investissements et non à ce qu’ils rapportent. Comme on l’a dit précédemment, l’impôt fédéral sur le capital des grandes sociétés a été éliminé depuis 2006; cependant, certaines provinces continuent de prélever un impôt sur le capital (voir la figure 4.6).

Figure 4.6 — Taux et calendrier d’élimination de l’impôt sur le capital, gouvernement fédéral et provinces, Canada

Gouvernement |

Taux général d’imposition du capital, 2008 |

Élimination prévue |

Gouvernement fédéral |

Néant |

|

Terre-Neuve-et-Labrador |

Néant |

|

Île-du-Prince-Édouard |

Néant |

|

Nouvelle-Écosse |

0,212 % - 0,425 % |

Élimination progressive, complète en juillet 2012 |

Nouveau-Brunswick |

0,1 % |

À compter de janvier 2009 |

Québec |

0,36 % |

Élimination progressive, complète en janvier 2011 |

Ontario |

0,225 % |

À compter de juillet 2010 |

Manitoba |

0,3 % - 2,5 % |

Élimination progressive, complète en janvier 2011, sous réserve des exigences d’équilibre budgétaire |

Saskatchewan |

0,075 % |

À compter de juillet 2008 |

Alberta |

Néant |

|

Colombie-Britannique |

Néant |

Source : CCH Online, Canadian Tax Reporter Commentary, janvier 2008

Comme on le voit à la figure 4.7, cinq provinces — la Colombie-Britannique, la Saskatchewan, le Manitoba, l’Ontario et l’Île-du-Prince-Édouard — imposent une taxe de vente, dont le taux varie entre 5 et 10 %. Le Québec administre sa propre taxe sur la valeur ajoutée et perçoit la taxe sur les produits et services (TPS) pour le compte du gouvernement fédéral. Trois provinces de l’Atlantique — Terre-Neuve-et-Labrador, le Nouveau-Brunswick et la Nouvelle-Écosse — ont adopté une taxe de vente harmonisée (TVH), qui remplace à la fois la TPS fédérale et la taxe de vente provinciale. Enfin, l’Alberta n’a pas de taxe de vente.

Figure 4.7 — Taxe de vente provinciale et taxe de vente harmonisée, par province, Canada, 2007

Province |

Régime de la taxe de vente provinciale |

Taux de la taxe |

Colombie-Britannique |

Administre sa propre taxe de vente |

7 % |

Alberta |

N’a pas de taxe de vente |

s.o. |

Saskatchewan |

Administre sa propre taxe de vente |

5 % |

Manitoba |

Administre sa propre taxe de vente |

7 % |

Ontario |

Administre sa propre taxe de vente |

8 % |

Québec |

Administre sa propre taxe sur la valeur ajoutée et perçoit la TPS pour le compte du gouvernement fédéral |

7,5 % |

Nouveau-Brunswick |

Taxe de vente harmonisée |

8 % |

Nouvelle-Écosse |

Taxe de vente harmonisée |

8 % |

Île-du-Prince-Édouard |

Administre sa propre taxe de vente |

10 % |

Terre-Neuve-et-Labrador |

Taxe de vente harmonisée |

8 % |

Source : Bibliothèque du Parlement.

1. Impôts sur le capital perçus par les provinces

Plusieurs témoins ont abordé la question des impôts sur le capital que perçoivent les provinces et ont dit souhaiter que le gouvernement fédéral poursuive les travaux qu’il a entrepris avec celles-ci en vue de l’élimination de ces impôts. Selon la Greater Kitchener Waterloo Chamber of Commerce, l’élimination des impôts provinciaux sur le capital revêt une importance cruciale pour le secteur manufacturier et réduirait de 1,3 point de pourcentage le fardeau fiscal afférent aux nouveaux investissements des entreprises. L’Institut canadien des comptables agréés propose que le gouvernement fédéral offre aux provinces concernées des mesures qui les inciteraient à éliminer l’impôt sur le capital dès 2009.

2. Taxes de vente provinciales

Les témoins ont aussi parlé des taxes de vente provinciales et proposé que le gouvernement fédéral continue d’encourager les cinq provinces qui imposent encore une taxe de vente provinciale — la Colombie-Britannique, la Saskatchewan, le Manitoba, l’Ontario et l’Île-du-Prince-Édouard — à remplacer celle-ci par une taxe sur la valeur ajoutée ayant la même assiette que la TPS.

Manufacturiers et Exportateurs du Canada et l’Institut canadien des comptables agréés ont rappelé au Comité que, comme on le dit dans le budget fédéral de 2007, si toutes les provinces optaient pour une taxe sur la valeur ajoutée harmonisée avec la taxe sur les produits et services, le taux marginal effectif d’imposition du capital au Canada baisserait de 6,2 points. Bell Canada estime que le gouvernement fédéral devrait faire faire des travaux de recherche indépendants sur les avantages de l’harmonisation des taxes de vente, y compris les retombées d’une telle mesure sur les nouveaux investissements des entreprises dans les provinces. Pour sa part, l’Institut canadien des comptables agréés voudrait que le gouvernement fédéral offre aux provinces des encouragements financiers pour obtenir et accélérer l’harmonisation des taxes en question.

Enfin, l’Association canadienne des restaurateurs et des services alimentaires estime qu’on ne doit pas harmoniser la taxe sur les biens et services et les taxes de vente provinciales tant que l’on n’aura pas résolu la question des différences de traitement des repas pris au restaurant dans les divers régimes provinciaux de taxe de vente.

Le gouvernement fédéral a annoncé en octobre 2006 l’imposition d’un nouvel impôt sur les distributions des fiducies de revenu et des sociétés de personnes cotées en bourse, à l'exception de celles qui ne détiennent que des placements immobiliers passifs. En outre, en décembre 2006, le gouvernement a fait savoir que la conversion d’une fiducie de revenu — et d’autres entités intermédiaires — en société n’aurait pas de conséquences fiscales sur les investisseurs.

Des témoins, notamment la Coalition des fiducies de l'énergie du Canada, le Canadian Energy Infrastructure Group et l’Association canadienne des producteurs pétroliers ont fait savoir qu’ils ne souscrivaient pas à la décision prise par le gouvernement fédéral en 2006 au sujet des fiducies de revenu.

La Coalition des fiducies de l'énergie du Canada a demandé que le secteur de l’énergie soit exempté de l’application du nouvel impôt sur les distributions des fiducies de revenu et que la période de transition concernant l’application du nouvel impôt aux distributions des fiducies de revenu soit portée de quatre à dix ans pour toutes les entités actuellement structurées en fiducie de revenu. L’Association canadienne des fonds de revenu a fait valoir au Comité que les fiducies de revenu ont besoin d’éclaircissements sur les règles transitoires relatives aux conversions des fiducies de revenu en sociétés et elle a demandé que le gouvernement fédéral enjoigne au ministère des Finances et à l’Agence du revenu du Canada d’en fournir. Elle pense aussi nécessaire d’instituer un cadre juridique pour faciliter la conversion des fiducies de revenu en sociétés avec report de l’impôt.

Certains témoins ont parlé au Comité des impôts, taxes et prélèvements du gouvernement fédéral qui ont des conséquences particulières sur leurs activités, à savoir le transport aérien, le transport ferroviaire, les courses de chevaux, la distribution alimentaire, l’agriculture, les ventes de véhicules, les pipelines, les sociétés à capital de risque de travailleurs, les arts et la culture et la lutte contre les produits contrefaits et piratés.

La Vancouver Airport Authority — au nom de la Arrivals Duty Free Coalition — et l’Association of Canadian Airport Duty Free Operators ont dit au Comité que les ventes hors taxes dans les aéroports canadiens avaient baissé de 23 % entre 2002 et 2005. Elles souscrivent à l’achat de marchandises hors taxe à l’arrivée dans les aéroports au Canada sans modification du montant maximal autorisé pour ces achats.

L’Association du transport aérien du Canada prône l’élimination immédiate du droit pour la sécurité des passagers du transport aérien, estimant que la sécurité dans les aéroports doit être assumée par l’État tout comme l’est la sécurité des transports routier, ferroviaire et maritime. La figure 4.8 donne une idée du produit de ce droit et des dépenses de l’Administration canadienne de la sûreté du transport aérien pour la période 2003-2004 à 2004-2005.

Figure 4.8 — Produit du droit pour la sécurité des passagers du transport aérien et dépenses de l’Administration canadienne de la sûreté du transport aérien, 2003-2004 à 2004-2005 (en milliers de dollars)

2003-2004 |

2004-2005 |

|

Droit pour la sécurité des passagers du transport aérien (DSPTA) |

411 749 |

378 912 |

TPS / TVH afférentes au DSTPA |

7 701 |

7 071 |

Pénalités et intérêt |

2 298 |

1 911 |

Revenus totaux |

421 748 |

387 894 |

Dépenses de fonctionnement |

246 577 |

281 147 |

Amortissement |

11 117 |

30 360 |

Contributions |

2 408 |

(1 439) |

Dépenses totales |

260 102 |

310 068 |

Source : Vérificatrice générale du Canada, Vérification des revenus au titre du droit pour la sécurité des passagers du transport aérien et des dépenses liées au système amélioré de sécurité du transport aérien pour l’exercice financier 2004-2005, 17 août 2007

L’Association du transport aérien du Canada a parlé aussi des loyers des aéroports et proposé leur élimination progressive avec des réductions par aéroport proportionnelles au trafic passagers. L’Association du transport aérien international préconise pour sa part une réduction d’au moins 52 % du loyer de l’aéroport international Pearson de Toronto, en vue de l’élimination, à terme, de ce loyer. La Halifax Chamber of Commerce souscrit à l’élimination des loyers des aéroports.

Enfin, l’Association du transport aérien du Canada a abordé la question de la taxe d’accise sur le carburant aviation, dont elle recommande l’élimination, car son produit a plus que doublé depuis cinq ans, surtout en raison des augmentations du prix du carburant.

L’Association des chemins de fer du Canada a dit au Comité que le gouvernement fédéral impose une taxe d’accise de quatre cents le litre sur le carburant diésel pour locomotives. C’est une taxe qui a été instituée dans le milieu des années 1980 pour contribuer à la réduction du déficit. Or, comme les États-Unis ont aboli leur propre taxe d’accise fédérale sur le carburant pour locomotives le 1er janvier 2007 et que les chemins de fer canadiens sont en concurrence directe avec les chemins de fer américains, l’Association propose l’abolition de la taxe en question.

La Horse Racing Alliance of Canada a dit au Comité que l’article 31 de la Loi de l’impôt sur le revenu compromet sérieusement la réussite financière de l’industrie des courses de chevaux et menace donc sa survie. En effet, si les pertes subies dans l’exploitation d’une entreprise dont il peut être démontré qu’elle a des chances raisonnables de profit peuvent être déduites des revenus d’autres sources, l’article 31 impose des restrictions quant au montant de leurs pertes annuelles que les agriculteurs à temps partiel — c’est-à-dire des contribuables dont les activités agricoles, y compris l’entretien de chevaux de course, ne constituent pas la principale source de revenus — peuvent déduire de leurs revenus d’autres sources. L’association demande au gouvernement fédéral d’abroger l’article 31.

Le Conseil canadien des distributeurs en alimentation a fait remarquer que, depuis l’entrée en vigueur de la TPS en 1991, les consommateurs ont modifié leurs habitudes alimentaires. Les produits alimentaires de base comme les fruits et les légumes sont détaxés, mais si l’épicier coupe des fruits en morceaux et les combine dans des emballages d’au moins deux fruits, ce produit-là est taxable — même s’il est essentiellement composé de produits détaxés — sauf si le mélange de fruits est mis en conserve ou emballé sous vide. Le Conseil presse le gouvernement fédéral de revoir et d’actualiser immédiatement et régulièrement par la suite la définition de ce qu’on entend par produits alimentaires de base de manière que celle-ci reflète les habitudes alimentaires courantes et stimule la consommation de fruits et de légumes, en accord avec les objectifs des autorités en matière de santé publique.

En outre, le Conseil canadien des distributeurs en alimentation estime que le système actuel de décisions relatives à la TPS de l’Agence du revenu du Canada a besoin d’être amélioré. Il a parlé au Comité d’un projet pilote – ECCnet – qui emploie une base de données de l’industrie de l’alimentation pour améliorer l’efficience et la cohérence des décisions relatives à la TPS sur les produits d’alimentation. Il souscrit à l’adoption de ce projet et de mesures faisant en sorte que les décisions en matière de TPS prises dans le cadre de ce projet seraient définitives.

La Fédération canadienne de l’agriculture prône la création d’un régime d’investissement coopératif analogue à celui qui a été institué au Québec en 1985, mesure qui d’après elle stimulerait considérablement l’investissement dans les coopératives des collectivités rurales. La Fédération envisage une déduction d’impôt de 125 % à l’intention des membres et des salariés de coopérative qui achètent des parts privilégiées de leur coopérative.

Pour sa part, l’Association canadienne des aliments de santé signale que la demande canadienne de produits alimentaires biologiques augmente et propose que le gouvernement fédéral offre des allégements fiscaux ou des subventions aux agriculteurs qui veulent passer de l’agriculture classique à l’agriculture biologique.

L’Association des commerçants de véhicules récréatifs du Canada et la Corporation des associations de détaillants d’automobiles ont signalé au Comité que les concessionnaires d’automobiles doivent percevoir la TPS sur toutes les ventes de véhicules, alors que la vente de véhicules par un particulier est exonérée. Pour remédier à ce qu’elles considèrent comme un manque d’équité, elles proposent plusieurs mesures, notamment l’élimination de la TPS sur toutes les ventes de véhicules ou l’imposition de la TPS sur toutes les ventes de véhicules de seconde main ou encore le rétablissement du système de crédit de taxe sur les intrants fictif à l’intention des concessionnaires.

L’Association canadienne de pipelines d’énergie a fait savoir au Comité que les pipelines arrivés au terme de leur vie utile sont abandonnés, mais que les mesures de remise en état de l’environnement permettent de réduire leur impact global sur l’environnement; les coûts associés à l’abandon de pipelines sont appelés valeur de récupération négative (VRN).

L’Association souhaiterait que le gouvernement fédéral permette aux sociétés qui exploitent des pipelines et qui sont régies par un organe indépendant de bénéficier d’une déduction égale à la partie des droits de péage pour le transport par pipeline qui correspond à la VRN à la condition que celle-ci soit versée dans un fonds de fiducie admissible prescrit. Suivant cette proposition, la fiducie ne paierait pas d’impôt sur ses revenus de placement; c’est le propriétaire du pipeline qui devrait, quand il les touche, inclure ces sommes dans son revenu aux fins de l’impôt.

8. Sociétés à capital de risque de travailleurs

On a porté à la connaissance du Comité le fait que le stock de capital de risque au Canada par habitant ne représente que 40 % environ de celui des États-Unis et que les sociétés à capital de risque de travailleurs comptent pour à peu près la moitié du stock de capital de risque au Canada. L’offre de capital de risque ayant considérablement reculé depuis 2001, GrowthWorks Capital Ltd. et GrowthWorks Atlantic Ltd. suggèrent que le plafond du crédit d’impôt à l’investissement dans une société à capital de risque de travailleurs soit porté à 1 500 $, ce qui correspond à un investissement de 10 000 $.

Les témoins ont abordé toutes sortes de questions fiscales concernant les arts et la culture. Par exemple, l’Alliance des arts médiatiques indépendants a signalé au Comité que les artistes financent souvent leur art au moyen de l’argent qu’ils gagnent par ailleurs. Elle voudrait que le gouvernement fédéral investisse dans la production artistique en réduisant le fardeau fiscal des artistes.

La Writers Guild of Canada, la Professional Association of Canadian Theatres et la Conférence canadienne des arts demandent instamment que le gouvernement fédéral mette en œuvre, à l’intention des professionnels créatifs indépendants dont les revenus tendent à fluctuer d’une année sur l’autre, un système d’étalement du revenu. La Professional Association of Canadian Theatres a proposé pour sa part que le gouvernement fédéral, par le biais de l’Agence du revenu du Canada, se donne une politique aux termes de laquelle tous les artistes professionnels sont présumés être des entrepreneurs indépendants aux fins de l’impôt sur le revenu, sauf en présence d’un marché de service en bonne et due forme entre un employeur et un salarié.

Certains témoins, notamment la Conférence canadienne des arts et la Professional Association of Canadian Theatres, prônent l’exonération des droits d’auteur à hauteur d’au moins 30 000 $ par an, tandis que la Conférence canadienne des arts et la Canadian Dance Assembly réclament l’exonération totale des subventions accordées aux artistes et aux créateurs.

L’Association of Canadian Publishers a parlé au Comité des difficultés des éditeurs canadiens et a proposé que le gouvernement fédéral accorde aux auteurs un crédit d’impôt à l’égard des avances qu’ils touchent des maisons d’édition canadiennes. Elle a aussi proposé que le gouvernement fédéral prévoie des incitations financières ou des règlements pour encourager les établissements publics à acheter des livres canadiens.

L’Association des producteurs de films et de télévision du Québec préconise une réforme du crédit d’impôt pour production cinématographique ou magnétoscopique canadienne, en particulier pour relever la valeur du crédit, notamment pour les productions de langue française. Elle prône en outre l’amélioration des mesures fiscales visant les coproductions avec des entreprises étrangères, car le nombre de celles-ci diminue du fait que d’autres pays offrent maintenant des crédits d’impôt plus généreux à l’égard de ces coproductions.

Enfin, pour aider les organisations du domaine des arts à financer leurs activités, la Professional Association of Canadian Theatres a demandé que le gouvernement fédéral institue un encouragement fiscal qui aurait pour effet de rembourser en totalité ou en partie le coût des abonnements au théâtre, à l’orchestre ou à l’opéra. Elle prône également un élargissement du champ d’application de certains programmes, comme le crédit d’impôt pour la condition physique des enfants, pour aider les parents qui inscrivent leurs enfants à des activités culturelles.

10. Lutte contre les produits contrefaits et piratés

On a fait remarquer au Comité que le gouvernement fédéral avait institué ces dernières années des sanctions administratives pécuniaires pour encourager l’observation des lois et règlements. Ces sanctions sont similaires aux amendes imposées par les tribunaux, mais comme elles résultent d’une procédure administrative, elles ne donnent pas lieu à un casier judiciaire. Signalant que la contrefaçon et le piratage de produits entraînent des pertes financières et peuvent porter atteinte à la santé et la sécurité de la population, l’Association canadienne de gestion des achats a demandé que le gouvernement fédéral impose des sanctions administratives pécuniaires suffisamment élevées pour être dissuasives aux importateurs et aux exportateurs de produits contrefaits ou piratés.

Le Comité recommande :

9. Que le gouvernement fédéral modifie la Loi de l’impôt sur le revenu pour prolonger de cinq ans la période d’application de l’amortissement fiscal accéléré des machines et du matériel dans les secteurs de la fabrication et de la transformation.

10. Que le gouvernement fédéral modifie la Loi de l’impôt sur le revenu pour relever le taux de la DPA qui s’applique au matériel roulant pour le porter à un taux analogue à celui qui est appliqué aux États-Unis et qui reflète la vie utile des biens en question.

11. Que le gouvernement fédéral modifie les dispositions de la Loi de l’impôt sur le revenu relatives au crédit d’impôt à la recherche scientifique et au développement expérimental pour :

· relever le plafond des dépenses annuelles;

· relever le plafond du capital imposable;

· ne plus limiter le programme aux seules sociétés privées sous contrôle canadien;

· rendre le crédit partiellement remboursable pour tous les requérants.

12. Que le gouvernement fédéral institue un crédit d’impôt non remboursable pour encourager les petites et moyennes entreprises à prendre des mesures de préparation à une pandémie.

13. Que le gouvernement fédéral prenne des mesures concrètes pour venir en aide au secteur de la fabrication et au secteur forestier et qu’il procède entre autres à la mise en œuvre des mesures fiscales qu’a recommandées le Comité permanent de l’industrie, des sciences et de la technologie de la Chambre des communes dans son rapport de février 2007.

14. Que le gouvernement fédéral clarifie les directives publiées par le ministère des Finances le 15 décembre 2006 au sujet des fiducies de revenu.

15. Que le gouvernement modifie la Loi sur la taxe d’accise pour autoriser les achats hors taxe à l’arrivée dans les aéroports canadiens.