Les témoins entendus par le

Comité ont exprimé des points de vue divers sur la « santé » du

système de revenu de retraite actuel du Canada, sur la mesure dans laquelle il

faut réformer les pensions publiques, les instruments d’épargne-retraite volontaire

donnant droit à une aide fiscale et/ou les régimes de pensions professionnels,

et sur le classement international du Canada du point de vue de la suffisance

des pensions.

Divers éléments du système

de revenu de retraite du Canada ont été réformés avec le temps, mais au Canada,

comme dans quelques autres pays, la récente crise financière et économique

mondiale a fait ressortir le besoin de réformer certains éléments du système.

Au Canada, les gouvernements fédéral et provinciaux, ainsi que d’autres

intervenants, se sont demandé s’il faut apporter des réformes pour assurer un

niveau de vie au moins adéquat à la retraite, et dans l’affirmative, en quoi

pourraient consister ces réformes.

Les témoins qui ont comparu

devant le Comité ont exprimé des points de vue variés sur la nécessité d’une

réforme, certains soutenant que le système de revenu de retraite du pays est

fondamentalement solide, même si des réformes limitées s’imposent peut-être

dans certains domaines particuliers. Par exemple, Mme Shirley-Ann

George et Mme Sue Reibel, de la Chambre de commerce du Canada,

ont indiqué que les réformes devraient porter sur des améliorations dans

quelques domaines plutôt que sur des changements en profondeur, ce point de vue

étant partagé par M. Ian Lee, de l’Université Carleton, qui a comparu à

titre personnel et qui a affirmé qu’il n’y a pas de crise des pensions, et par

Mme Tina Di Vito, de BMO Groupe financier. Cette opinion a

aussi été exprimée par M. Malcolm Hamilton de la firme Mercer, qui a

témoigné à titre personnel et qui a qualifié la situation actuelle de crise des

marchés économiques et financiers plutôt que de crise des pensions, ajoutant

qu’il ne connaissait pas de pays ayant moins de problèmes que le Canada en ce

qui concerne l’épargne-retraite.

D’autres témoins croyaient

cependant que des réformes plus larges s’imposent. Selon les représentants

d’Open Access Limited, on s’entend généralement sur la nécessité d’effectuer

des changements. Mme Susan Eng, de l’Association canadienne des

individus retraités, a évoqué un rapport de l’Institut C.D. Howe rédigé par M. Keith Ambachtsheer

et intitulé The Canada Supplementary Pension Plan (CSPP), qui soutenait

que les Canadiens n’épargnent pas suffisamment pour leur retraite. Elle a fait

observer que près de 30 % des familles canadiennes n’ont pas épargné en

vue de leur retraite et que le système des régimes enregistrés

d’épargne-retraite (REER) n’est pas utilisé au maximum. Mme Eng

a aussi fait ressortir des inégalités entre les régimes de pensions privés et

publics, tout comme l’a fait M. James Pierlot, un avocat spécialiste des

pensions qui a témoigné à titre personnel.

De même, M. Scott

Perkin, de l’Association canadienne des administrateurs de régimes de retraite,

a indiqué que l’absence de régimes de retraite professionnels constitue l’un

des principaux obstacles qui empêchent d’obtenir un revenu de retraite

suffisant. À ce sujet, M. Dean Connor, de l’Association canadienne des

compagnies d’assurances de personnes, a expliqué que les coûts administratifs

et la complexité de ces régimes empêchent de nombreux employeurs, en

particulier les petites entreprises, de les établir.

M. Perkin a indiqué

également que l’épargne-retraite volontaire insuffisante constitue un autre

obstacle à un revenu de retraite suffisant. Il a soutenu que les gens

n’épargnent pas assez par eux-mêmes, en partie à cause de la complexité des

mécanismes d’épargne actuels. M. Keith Ambachtsheer, du Rotman International

Centre for Pension Management, qui a témoigné à titre personnel, a évoqué cette

question lui aussi et déclaré que le Canadien moyen ne sait pas combien il doit

épargner pour s’assurer un revenu suffisant à la retraite. Il a ajouté que les

coûts administratifs des fonds communs de placement, qui constituent une part

importante de l’épargne-retraite, sont souvent de 2 % ou plus, ce qui

permet difficilement d’atteindre un taux de remplacement du revenu raisonnable.

De plus, Mme Diane

Urquhart, une analyste financière indépendante qui a témoigné à titre

personnel, a soutenu que le Canada protège relativement moins les participants

à des régimes de pensions professionnels lorsque leur employeur fait faillite.

Ce point de vue était partagé par le Comité de sauvegarde des retraités et

anciens employés de Nortel. M. Hamilton a cependant porté à l’attention du

Comité une publication de Mercer, Melbourne Mercer Global Pension Index.

D’après ce rapport, en 2009, le Canada arrivait au deuxième rang sur

11 pays, derrière le Royaume-Uni, en ce qui concerne la protection des

employés contre la fraude, la mauvaise gestion ou l’insolvabilité, y compris la

protection des avantages accumulés en cas d’insolvabilité de l’employeur. De

plus, le rapport faisait ressortir que — parmi les 11 pays — le Canada,

l’Allemagne, le Royaume-Uni et les États-Unis étaient les seuls pays qui

protégeaient jusqu’à un certain point les avantages accumulés en cas

d’insolvabilité en 2009.

M. Edward Whitehouse, de

l’Organisation de coopération et de développement économiques (OCDE), qui a

témoigné à titre personnel, a situé le contexte international de l’examen du

système de revenu de retraite du Canada, en le comparant à 12 autres pays

membres de l’OCDE. Il a conclu que, pour plusieurs raisons, le Canada a un

système de revenu de retraite « très performant ». Par exemple, la

pauvreté des Canadiens âgés est relativement faible, à un taux de 4,4 % au

milieu des années 2000 comparativement à la moyenne de 13,3 % dans l’OCDE.

Il a soutenu que le taux de pauvreté relativement faible s’explique en partie

par les prestations de la Sécurité de la vieillesse (SV) et du Supplément de

revenu garanti (SRG), qui assurent un filet de sécurité efficace et universel aux

retraités canadiens. Mais, tout en reconnaissant que le Canada possède un

système de revenu de retraite très efficace pour réduire la pauvreté pendant la

vieillesse, M. Daniel Béland, de l’Université de la Saskatchewan, qui

a témoigné à titre personnel, a soutenu que le rôle des pensions dans le

remplacement du revenu devrait aller au-delà du seuil de pauvreté. Selon lui,

le système de revenu de retraite canadien ne joue pas bien ce rôle.

Appuyant ce point de vue,

M. Jean-Pierre Laporte, un avocat spécialiste des pensions qui a témoigné

à titre personnel, a fait remarquer qu’en 2006, le Canada se classait au 12e rang parmi 14 pays membres de l’OCDE du point de vue du taux de

remplacement du revenu de retraite, qui se situait à 57,9 % du revenu

avant la retraite. Mais le rapport de l’OCDE présenté par M. Whitehouse

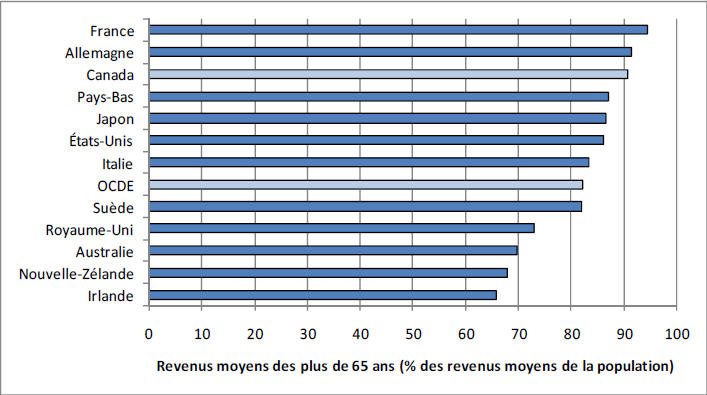

indique que, en moyenne au milieu des années 2000, les Canadiens de plus de

65 ans avaient des revenus égaux à 91 % des revenus moyens de la

population canadienne, ce qui classe le Canada au 3e rang parmi

12 pays membres de l’OCDE.

Graphique 1 : Revenu moyen des personnes de plus de 65 ans

dans divers pays,

en pourcentage des revenus moyens de la population, milieu des années 2000

Source : Whitehouse, Edward L’offre

des revenus de retraite au Canada : perspective internationale, rapport

présenté par M. Whitehouse au Comité permanent des finances, 27 mai 2010.

M. Whitehouse a aussi

signalé la viabilité financière à long terme du système de revenu de retraite

du Canada. Il a fait observer que, même si la population vieillira et que les

dépenses publiques consacrées aux pensions augmenteront, les dépenses publiques

liées au système actuel — qui représentent environ 4,5 % du produit

intérieur brut (PIB) — sont bien inférieures à la moyenne de 7,4 % dans

l’OCDE. De plus, d’ici 2060, les dépenses publiques relatives aux pensions au

Canada devraient monter à 6,2 %, ce qui est encore bien inférieur à la

moyenne actuelle de l’OCDE. M. Whitehouse a également fait remarquer que

la combinaison des sources publiques et privées de revenu de retraite dans le

système du Canada protège le système contre le risque et l’incertitude. Enfin,

il a affirmé qu’une autre caractéristique favorable du système de pensions du Canada

est qu’il n’incite pas à prendre une retraite anticipée.

M. Whitehouse a décrit

les aspects positifs du système de revenu de retraite du Canada, mais il a

aussi indiqué qu’il y aurait place à amélioration dans le cas des régimes de

pensions professionnels, de l’épargne-retraite privée et des pensions

publiques. Ainsi, il a suggéré d’accroître la couverture des régimes de

retraite privés, en particulier pour les personnes à faible et à moyen revenu.

Il a indiqué que l’adhésion à ces régimes privés se fait automatiquement dans

certains pays et que d’autres établissent des encouragements fiscaux ou les

simplifient, en particulier pour les petits salariés.

M. Whitehouse a fait

remarquer également que les cotisations aux régimes enregistrés d’épargne-retraite

sont peu élevées par rapport aux régimes de retraite professionnels, et il a

insisté sur le fait que les frais administratifs sont relativement élevés pour

les REER. Il a soutenu qu’il faudrait réduire ces coûts. Enfin, même si le

système de pensions du Canada n’incite pas à quitter le marché du travail tôt,

il a fourni des statistiques indiquant que le taux de participation des

Canadiens approchant l’âge de la retraite de 65 ans est un peu faible par

rapport à d’autres pays de l’OCDE.

En ce qui concerne les

pensions publiques, M. Whitehouse a suggéré de relever l’âge de la

retraite et d’indexer les prestations de la SV et du SRG afin d’accroître les

revenus moyens et de s’assurer que le niveau de vie des retraités ne décline

pas par rapport à la population moyenne. Enfin, pour assurer une meilleure

protection contre le risque, il a suggéré que les placements dans les régimes

de retraite à cotisations déterminées effectués par ceux qui approchent de la

retraite soient transférés automatiquement dans des actifs moins risqués.

Enfin, M. Hamilton a

parlé au Comité de la publication de Mercer intitulée Melbourne Mercer

Global Pension Index, qui évalue l’état du système de revenu de retraite au

Canada et dans dix autres pays dans trois grands domaines : suffisance des

prestations; viabilité à long terme du système; et intégrité du système privé,

notamment la réglementation prudentielle, la gouvernance, la protection contre

les risques et la communication. Ce rapport a aussi été évoqué par

M. Connor. Le Canada arrivait au 4e rang, sur les

11 pays en 2009, derrière les Pays-Bas, l’Australie et la Suède. D’après

le rapport, le système de revenu de retraite canadien pourrait être amélioré en

s’attaquant aux problèmes de la faible couverture des régimes de retraite professionnels

et du faible taux d’épargne des ménages. Le rapport faisait valoir également

que le Canada devrait aligner l’âge de la retraite sur l’espérance de vie et

s’assurer que l’épargne-retraite volontaire est retirée à la retraite et pas

avant la retraite pour servir à d’autres dépenses.