FINA Rapport du Comité

Si vous avez des questions ou commentaires concernant l'accessibilité à cette publication, veuillez communiquer avec nous à accessible@parl.gc.ca.

CHAPITRE SIX : AMÉLIORER LES RÉGIMES CANADIENS DE TAXATION ET DE RÉGLEMENTATIONA. Contexte1. Impôt sur le revenu des particuliersLes taux d’imposition marginaux progressifs du revenu des particuliers font partie du régime fiscal canadien depuis la création de l’impôt sur le revenu par la Loi de l’impôt de guerre sur le revenu de 1917. L’impôt sur le revenu des particuliers constitue la plus grande source de recettes fiscales fédérales et représentait environ 62 % du total de ces recettes en 2013-2014. Pour l’année d’imposition 2014, le taux d’imposition des particuliers varie de 15 à 29 %. Ce taux s’applique au revenu imposable, soit le revenu total moins les déductions, les crédits d’impôt non remboursables étant soustraits de l’impôt à payer. Quant aux crédits d’impôt remboursables, accordés même en l’absence de revenu imposable et calculés séparément des crédits d’impôt non remboursables, ils dépendent du revenu familial. Au Canada, c’est le particulier, plutôt que la famille, qui est imposé. Cela dit, les incitatifs fiscaux peuvent être partagés entre les époux ou conjoints de fait, comme dans le cas des crédits d’impôt personnels, et le revenu familial peut être pris en compte pour établir l’admissibilité à certains programmes gouvernementaux, comme la prestation fiscale canadienne pour enfants. 2. Impôt sur le revenu des sociétésAu Canada, depuis 1916, le revenu annuel net des sociétés est imposable; l’impôt sur le revenu des sociétés est la deuxième source de recettes fiscales fédérales en importance et représentait près de 17 % du total de ces recettes en 2013-2014. Les sociétés résidant au Canada paient de l’impôt sur leur revenu imposable mondial, tandis que les sociétés étrangères paient de l’impôt sur le revenu imposable gagné au Canada. Pour autant qu’il y ait une attente raisonnable de profit, les sociétés peuvent déduire de leur revenu couru les dépenses engagées pour produire des biens et services. Les dépenses courantes sont déductibles l’année où elles sont effectuées, tandis que l’achat de biens d’équipement est amortissable sur un certain nombre d’années selon les taux prescrits, ou taux de déduction pour amortissement. En outre, les intérêts à payer sur les emprunts contractés pour gagner un revenu d’entreprise sont déductibles, tout comme les pertes d’entreprise. Le tableau 1 montre les taux d’imposition des sociétés pour les années d’imposition de 2000 à 2014. Le taux d’imposition du revenu général des sociétés s’applique aux entreprises qui n’ont pas droit aux réductions d’impôt consenties aux sociétés d’une certaine taille ou de certains secteurs; il comprend la réduction du taux général pour l’année d’imposition, ce taux étant offert à toutes les sociétés résidant au Canada. Deux des réductions les plus courantes sont le crédit d’impôt pour bénéfices de fabrication et de transformation et la déduction accordée aux petites entreprises. Tableau 1 – Taux de l’impôt fédéral sur le revenu des sociétés, Canada, de 2000 à 2014 (%)

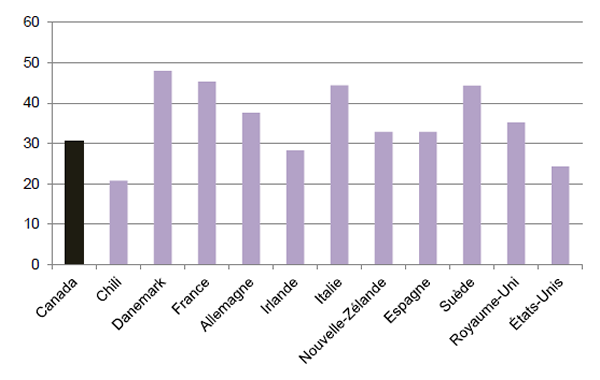

Source : Tableau préparé à partir des renseignements provenant de la Loi de l’impôt sur le revenu, S.R.C. 1985, ch. 1 (5e supplément), plusieurs années. 3. Taxe à la consommation et taxe d’acciseDepuis 1991, le gouvernement fédéral impose une taxe sur les produits et services (TPS) sur presque toutes les ventes de produits et de services au Canada et leur importation au pays. La TPS, soit une taxe sur la valeur ajoutée dont le taux actuel est de 5 %, est une taxe sur la consommation finale; les entreprises peuvent demander un remboursement de la taxe sur les intrants pour les achats liés à leurs activités commerciales. Toutefois, la taxe n’est pas imposée sur des produits et services exonérés et elle est appliquée à un taux de 0 % sur certains produits et services, notamment les produits alimentaires de base et les exportations; ces dernières sont parfois appelées « articles détaxés ». Les détaillants de produits alimentaires de base ne peuvent demander le remboursement de la taxe sur les intrants pour les achats liés à la production de ceux-ci, mais les détaillants des exportations le peuvent. Par ailleurs, le gouvernement fédéral tire des revenus de la taxe d’accise ou de droits appliqués à la vente et à l’importation de produits précis, notamment l’alcool, le tabac, l’essence et le carburant diesel et d’autres marchandises et services particuliers. Les droits de douane peuvent aussi s’appliquer aux marchandises importées au Canada. 4. Compétitivité fiscaleCertains commentateurs utilisent la compétitivité fiscale – à savoir le fardeau fiscal imposé aux entreprises et aux particuliers résidant dans un pays par rapport au fardeau dans un ou plusieurs autres pays – pour évaluer la mesure dans laquelle les entreprises et les particuliers pourraient trouver qu’un pays précis constitue une destination intéressante pour l’investissement étranger ou pour y vivre, respectivement. La figure 12 montre, pour 2012, l’ensemble des recettes fiscales à l’échelle nationale et infranationale comme pourcentage du produit intérieur brut de certains pays. Figure 12 – Ensemble des recettes fiscales en pourcentage du produit intérieur brut, pays choisis, 2012 (%)

Notes : L’« ensemble des recettes fiscales » comprend les taxes infranationales, les cotisations de sécurité sociale et les charges sociales.

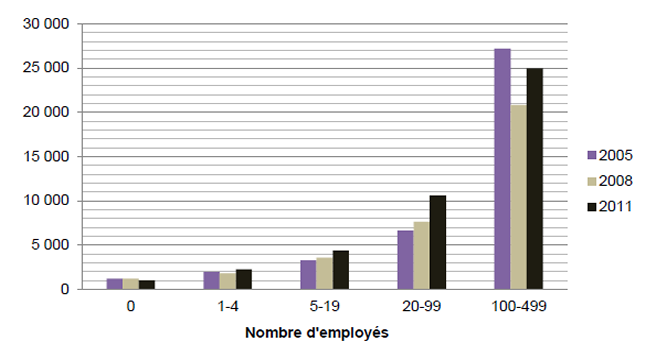

Source : Figure préparée à partir de renseignements provenant de l’Organisation de coopération et de développement économiques, Statistiques sur les recettes fiscales. 5. Observation fiscaleÀ l’instar d’autres pays, le Canada souhaite avoir un régime fiscal équitable pour les contribuables qui protège l’assiette fiscale. Pour que le régime fiscal atteigne ces objectifs, les contribuables doivent se conformer aux lois fiscales, ce qui donne lieu à un fardeau en matière d’observation de la loi. Selon les estimations de l’Agence du revenu du Canada, pour 2010-2011, 17,6 % des déductions ou des crédits d’impôt demandés le plus souvent par des particuliers ont été refusés à la suite de l’examen de l’admissibilité à la déduction ou au crédit, ou de leur montant. Quant à la vérification des petites et moyennes entreprises, pour 2007-2008, l’Agence a redressé les déclarations de revenus de 27,5 % de ces entreprises, pour atteindre une moyenne de 6 000 $ en redressement. En général, les pays utilisent un régime fiscal territorial pour les filiales étrangères des entreprises nationales; ce régime permet de reporter l’imposition nationale des revenus obtenus par une filiale étrangère jusqu’à ce que ces revenus soient rapatriés sous forme de dividendes versés à un contribuable particulier. Les gouvernements sont préoccupés par la fiscalité internationale des multinationales, car elles tentent parfois de profiter de lois fiscales favorables dans certains pays dans le but de réduire leurs obligations fiscales générales. En septembre 2014, l’Organisation de coopération et de développement économiques (OCDE) et les pays membres du groupe des vingt ont publié des recommandations en vue de traiter l’érosion de la base d’imposition et le transfert de bénéfices des entreprises multinationales. 6. Coûts de la réglementation pour les entreprisesLes règlements, principal instrument utilisé par les gouvernements pour atteindre les objectifs stratégiques, contiennent des principes, des règles ou des conditions régissant le comportement des particuliers et des entreprises. Selon la méthode des coûts standards utilisée à l’OCDE, les entreprises engagent deux types de coûts attribuables à la réglementation : les coûts financiers et les coûts de mise en conformité. Au Canada, la Directive du Cabinet sur la gestion de la réglementation offre le principal cadre de travail pour l’élaboration de la réglementation fédérale. Conformément à cette directive, lorsque de nouveaux règlements sont mis en œuvre, les ministères et les organismes doivent maintenir le nombre net de règlements et un fardeau administratif net sur les entreprises, une pratique connue sous le nom de « règle du un-pour-un ». En outre, les ministères et les organismes doivent tenir compte des répercussions des règlements sur les petites entreprises dès leur élaboration. La figure 13 montre le coût annuel moyen de conformité à la réglementation pour les entreprises canadiennes de diverses tailles en 2005, en 2008 et en 2011. Figure 13 – Coût annuel moyen de la conformité à la réglementation des entreprises du Canada, selon le nombre d’employés, 2005, 2008 et 2011 (dollars constants de 2011)

Note : Le coût de la conformité à la réglementation comprend les frais administratifs liés aux versements des retenus à la source pour les cotisations à l’assurance-emploi et au Régime de pensions du Canada; les relevés d’emploi du gouvernement du Canada; les feuillets T4 et les relevés pour l’impôt sur le revenu d’emploi; les demandes d’indemnisation pour accidents du travail et les remises au titre de l’indemnisation pour accidents du travail; les déclarations d’impôts sur le revenu et de taxes de vente fédérales et provinciales; l’enregistrement de société; les enquêtes de Statistique Canada; les licences et permis d’exploitation municipaux et provinciaux et autres exigences réglementaires. Source : Figure préparée à partir de renseignements provenant du gouvernement du Canada, Rapport sur le coût de la mise en conformité des PME à la réglementation, septembre 2013. B. Modifications proposées par les témoins invités à s’exprimer sur le thème « Améliorer les régimes canadiens de taxation et de réglementation »Les témoins que le Comité a invités à comparaître pour discuter de la question de l’amélioration des régimes canadiens de taxation et de réglementation ont exprimé leur point de vue sur divers sujets. En ce qui a trait au régime d’imposition, ils se sont exprimés sur les recettes fiscales, la simplification, la réforme et l’observation du régime fiscal, la fiscalité internationale et le traitement fiscal accordé à certaines personnes physiques et morales. En ce qui concerne le régime de réglementation, ils ont fait valoir leur point de vue sur les frais pour les transactions par carte de crédit, les titres, les organismes de bienfaisance et les services financiers fournis par le gouvernement fédéral. 1. Régime d’impositiona. Recettes fiscalesEn ce qui concerne les méthodes permettant d’accroître les recettes fiscales, le Centre canadien de politiques alternatives a demandé d’agrandir l’assiette fiscale en appliquant la taxe sur les produits et services aux activités et services du secteur financier, en imposant un plafond cumulatif des cotisations dans les abris fiscaux, comme le compte d’épargne libre d’impôt, en instaurant une taxe successorale, en éliminant la déduction pour les options d’achat d’actions et les gains en capital, en assurant une meilleure observation du régime fiscal et en facilitant la détection de la fraude fiscale et les poursuites. Dans le même ordre d’idées, les Canadiens pour une fiscalité équitable ont appuyé les mesures visant à accroître les recettes fiscales et ont proposé d’éliminer les échappatoires fiscales qui profitent de façon disproportionnée aux particuliers fortunés et qui augmentent l’inégalité du revenu; il a été plus particulièrement question de la déduction pour options d’achat d’actions accordée aux employés. L’organisme a demandé également que les incitatifs fiscaux antérieurs soient évalués pour en connaître l’efficacité, et qu’une évaluation soit réalisée avant l’instauration de nouvelles mesures. b. Simplification, réforme et observation du régime fiscalSur la question de l’augmentation du nombre de dispositions fiscales depuis 1987, et du bureau permanent et indépendant de simplification fiscale du Royaume-Uni, Arthur Cockfield, de l’Université Queen’s et ayant comparu à titre personnel, a préconisé la création d’un groupe d’experts indépendants chargé de fournir des conseils sur les moyens, à court et à long terme, de simplifier le régime fiscal canadien. Les Comptables professionnels agréés du Canada ont proposé sensiblement la même chose. M. Cockfield a aussi parlé du niveau d’imposition, affirmant que l’assiette fiscale devrait être élargie et que le nombre d’abris fiscaux et d’échappatoires devrait être réduit; les taux d’imposition pouvant sans doute être réduits en même temps. Mike Moffat, de l’Université Western et ayant comparu à titre personnel, a proposé de réduire les taux d’imposition, principalement dans le cas de la tranche de revenu la plus basse, au lieu d’offrir de nombreux incitatifs fiscaux aux personnes à faible revenu. Les Comptables professionnels agréés du Canada ont parlé de ce qui est communément appelé la Commission Carter qui, dans les années 1960, a examiné en détail la Loi de l’impôt sur le revenu et ont donné à entendre que, en raison de la plus grande mobilité du capital, il faudrait examiner le régime fiscal dans son ensemble pour savoir si nous avons un bon équilibre entre les taxes à la consommation, l’impôt des sociétés et l’impôt des particuliers. Dans son témoignage sur les tarifs et le lourd fardeau administratif imposé aux sociétés – surtout les petites et moyennes entreprises – pour obtenir le taux de la nation la plus favorisée, M. Moffat a proposé de fixer ce taux à zéro pour les numéros tarifaires ayant des taux effectifs très bas. En ce qui concerne le fardeau administratif imposé aux non-résidents qui fournissent des services aux sociétés canadiennes, le Tax Executives Institute, inc. a fait observer que la Loi de l’impôt sur le revenu exige des non-résidents qu’ils paient la retenue d’impôt à moins de présenter un formulaire à l’Agence du revenu du Canada. L’organisme a demandé la création d’un système d’autocertification pour les non‑résidents lorsqu’il existe des conventions fiscales réduisant à zéro la retenue d’impôt. En outre, le Tax Executives Institute, inc. a estimé que la transmission électronique des formulaires s’avère un moyen important de réduire les coûts d’observation des entreprises et a proposé que les contribuables puissent remplir les formulaires T-106 et T‑1134 par voie électronique. Les Comptables professionnels agréés du Canada ont demandé que les données financières des entreprises soient normalisées en vue de leur transmission électronique, ce qui réduirait les coûts d’observation. Au sujet des différends entre les contribuables et l’Agence du revenu du Canada, le Tax Executives Institute, inc. a fait valoir que cela peut entraîner des délais et des incertitudes et a demandé que l’Agence puisse régler ces différends en se fondant sur l’évaluation de la probabilité que le ministre du Revenu national soit débouté devant les tribunaux. c. Fiscalité internationaleM. Cockfield, qui a affirmé que beaucoup de recettes fiscales se trouvent à l’étranger, a demandé au gouvernement d’investir pour débusquer les fraudeurs fiscaux. De manière semblable, les Canadiens pour une fiscalité équitable ont invité le gouvernement à prendre des mesures pour que les contribuables aient de moins en moins recours aux paradis fiscaux, notamment une plus grande divulgation des investissements étrangers. Brigitte Alepin, de Agora Fiscalité et ayant comparu à titre personnel, a fait observer que les taux d’imposition des sociétés sont de plus en plus bas dans certains pays; elle a demandé la tenue d’une conférence pour permettre au Canada de discuter avec d’autres pays et d’harmoniser éventuellement les taux d’imposition des pays. L’Association des banquiers canadiens a appuyé l’idée d’un taux d’imposition des sociétés concurrentiel à l’échelle internationale. Le Tax Executive Institute, inc. a attiré l’attention sur les recommandations de l’Organisation de coopération et de développement économiques quant à l’érosion de la base d’imposition et au transfert des bénéfices et a instamment prié le gouvernement de ne mettre en œuvre ces recommandations qu’après en avoir évalué les conséquences possibles sur l’économie canadienne. La firme Deloitte a proposé d’apporter de tels changements seulement si les partenaires commerciaux du Canada mettent en œuvre des mesures semblables et a préconisé des dispositions ciblées, plutôt que générales. Enfin, les Canadiens pour une équité fiscale ont exhorté le gouvernement à mettre en œuvre ces recommandations. d. Traitement fiscal accordé à certaines personnes physiques et moralesEn ce qui concerne l’augmentation des prêts par les caisses de crédit, et leur capacité d’obtenir des capitaux de croissance par rapport aux sociétés cotées en bourse, la Centrale des caisses de crédit du Canada a souhaité la création d’un crédit d’impôt de 5 % pour la croissance du capital; selon elle, sans une telle mesure, les caisses de crédit payeront un taux d’imposition effectif supérieur à celui des banques en 2017. L’Institut des fonds d’investissement du Canada a signalé que le traitement fiscal et réglementaire des régimes enregistrés d’épargne-retraite collectifs et des régimes de pension agréés collectifs diffèrent; il a demandé qu’ils jouissent du même traitement en ce qui concerne les mesures de charges sociales, l’autoadhésion et le blocage des cotisations de l’employeur. Pour que les fonds communs de placement jouissent du même traitement que les autres fonds, l’Institut des fonds d’investissement du Canada a proposé que la taxe sur les produits et services et la taxe de vente harmonisée leur soient appliquées de manière plus équitable. Il a également proposé que les revenus d’intérêts et les revenus de source étrangère soient admissibles à la réduction du taux général de 13 % accordée aux sociétés. L’Association des gestionnaires de portefeuille du Canada a indiqué que les taxes à la consommation ne devraient pas s’appliquer à l’épargne-retraite et a dit souhaiter que les services de gestion de placement en soient exemptés ou, si cela n’est pas possible, que les gouvernements fédéral et provinciaux s’entendent pour supprimer ou atténuer les disparités provinciales touchant la part provinciale de la taxe de vente harmonisée. Afin de permettre aux contribuables d’épargner en vue d’une retraite plus longue, l’Institut des fonds d’investissement du Canada a préconisé la diminution du montant du retrait minimal obligatoire sur les fonds enregistrés de revenu de retraite ou la hausse de l’âge auquel doit avoir lieu le premier retrait obligatoire. Dans le même ordre d’idées, le Conference for Advanced Life Underwriting a demandé lui aussi de hausser cet âge et il a proposé diverses façons de calculer le montant du retrait obligatoire. Dans son témoignage sur les sommes importantes qui, au lieu de servir à des fins caritatives, sont détenues par des fondations privées, Mme Alepin a préconisé l’augmentation du taux annuel de débours de ces fondations pour le faire passer de 3,5 à 8 %. En ce qui concerne les règles applicables aux placements dans des régimes d’épargne fiscalement avantageux, l’Association des gestionnaires de portefeuille du Canada a proposé d’élargir la liste des bourses de valeurs désignées dans la Loi de l’impôt sur le revenu pour que les bourses coréennes, russes et brésiliennes y figurent. e. Incitatifs fiscaux pour les particuliers et les famillesDans leurs témoignages sur les allégements fiscaux, Frances Woolley, de l’Université Carleton et ayant comparu à titre personnel, et le Centre canadien de politiques alternatives ont demandé instamment au gouvernement de ne pas réduire les impôts. L’Institut des fonds d’investissement du Canada a fait valoir son point de vue sur les incitatifs fiscaux pour l’épargne-retraite et a proposé de hausser à 10 000 $ la cotisation maximale annuelle à un compte d'épargne libre d'impôt après l’atteinte de l’équilibre budgétaire. Pour permettre aux particuliers d’investir davantage dans les petites entreprises, l’Association canadienne du commerce des valeurs mobilières a proposé de reporter l’impôt sur les gains en capital pour ceux qui vendent des actions de petites entreprises et en achètent d’autres dans les six mois. Jennifer Robson, de l’Université Carleton et ayant comparu à titre personnel, a constaté qu’à l’heure actuelle les incitatifs fiscaux pour l’épargne personnelle favorisent les plus riches et a plaidé pour une aide fiscale plus grande pour les ménages dont les moyens sont modestes ou faibles. Le Conference for Advanced Life Underwriting a prié le gouvernement de sensibiliser les Canadiens à leurs obligations financières en matière de services de soins de longue durée et de faire en sorte que les règles fiscales incitent un plus grand nombre de Canadiens à souscrire une assurance de soins de longue durée. L’organisme a proposé, plus particulièrement, de souscrire une telle assurance grâce à un retrait libre d’impôt d’un régime enregistré d’épargne-retraite. Imagine Canada a demandé la création d’un « crédit d’impôt allongé », c’est-à-dire accorder un meilleur crédit d’impôt pour don de bienfaisance aux personnes qui, pour une année d’imposition, font des dons d’une valeur supérieure à ceux de l’année précédente. Selon M. Moffat, le fardeau administratif lié aux dépenses fiscales est lourd et de nombreuses dépenses fiscales personnelles pourraient être supprimées et remplacées par une réduction des taux d’imposition, une meilleure Prestation universelle pour la garde d’enfants et/ou un remboursement plus avantageux de la taxe sur les produits et services et de la taxe de vente harmonisée. Sur la question du remboursement de la taxe sur les produits et services et de la taxe de vente harmonisée, M. Cockfield a fait observer que les personnes à faible revenu qui ne produisent pas de déclaration de revenus ne reçoivent pas de remboursement; il a préconisé la création d’un programme semblable au programme américain d’assistance fiscale bénévole. Mme Robson a souligné que les allégements fiscaux peuvent prendre diverses formes et a lancé un appel pour que les Canadiens soient consultés et qu’ils s’entendent avant de modifier fondamentalement la façon de calculer les obligations fiscales des personnes avec famille, et pour qu’une analyse du fardeau administratif et de mise en œuvre soit effectuée. Mme Woolley a constaté que le fractionnement du revenu familial hausse le taux d’imposition marginal du conjoint ayant le revenu le plus faible et a proposé plutôt la création d’un programme pour les familles avec enfants qui combinerait la prestation fiscale canadienne pour enfants et la Prestation universelle pour la garde d’enfants. L’Institut du mariage et de la famille Canada a appuyé l’idée du fractionnement du revenu familial puisqu’il s’agit d’une mesure qui, à son avis, permettrait l’équité horizontale dans les familles. 2. Régime de réglementation de certains secteursa. Frais pour les transactions par carte de créditImagine Canada, qui a souligné que les frais élevés pour les transactions par carte de crédit ont une incidence sur le montant des dons versés aux organismes de bienfaisance, a invité le secteur de la bienfaisance à négocier une entente volontaire visant à régir les frais de transactions. Restaurants Canada a attiré l’attention sur l’existence de frais élevés pour les transactions par carte de crédit et de l’application de ces frais sur la partie de la taxe de vente sur l’addition. L’organisme a proposé de fixer un plafond réglementaire pour les frais d’interchange, assorti de règles empêchant l’imposition d’autres frais aux commerçants pour compenser la perte de revenus et interdisant aux sociétés émettrices de cartes de crédit de recevoir des frais pour la perception, par les entreprises, de la taxe sur les produits et services et de la taxe de vente harmonisée. b. TitresSur la question de la réglementation canadienne en matière de valeurs mobilières, l’Association des gestionnaires de portefeuille du Canada a attiré l’attention sur le régime coopératif en matière de réglementation des marchés de capitaux; elle a invité le gouvernement à poursuivre son travail pour que tous les organismes provinciaux de réglementation des valeurs mobilières participent à ce régime. Dans le même ordre d’idées, l’Association des banquiers canadiens a appuyé les efforts du gouvernement visant à harmoniser la réglementation en la matière au Canada. c. Organismes de bienfaisanceSelon Gareth Kirkby, ayant comparu à titre personnel, l’Agence du revenu du Canada vérifie des organismes de bienfaisance dont les préférences en matière de politiques publiques diffèrent de celles du gouvernement. Il a demandé l’abolition du programme de vérification des activités politiques de l’Agence, préconisé l’adoption de définitions claires dans le Règlement de l’impôt sur le revenu pour ce qui est des organismes de bienfaisance et proposé que l’Agence leur communique les critères qu’elle utilise pour évaluer leurs activités. d. Services financiers fournis par le gouvernement fédéralImagine Canada a fait observer que les organismes de bienfaisance se heurtent à des restrictions réglementaires et administratives qui limitent leur accès aux services fédéraux de développement d’entreprises fournis aux entreprises du secteur privé; l’organisme a demandé la suppression de ces restrictions. C. Modifications proposées par les témoins invités à s’exprimer sur des thèmes autres qu’« Améliorer les régimes canadiens de taxation et de réglementation »Les témoins ont été invités à s’exprimer sur un sujet en particulier. Lors de leur comparution, ils ont souvent abordé l’un des cinq autres thèmes retenus par le Comité, comme il est indiqué ci‑après. 1. Témoins invités à s’exprimer sur le thème « Équilibrer le budget fédéral pour assurer la viabilité financière et la croissance économique »Le Conseil canadien des chefs d’entreprise, le Conference Board of Canada et la Fédération canadienne des contribuables ont demandé un examen exhaustif du régime fiscal afin de le simplifier et de soutenir la croissance économique. Pour accroître le financement de nouvelles entreprises, l’Institut Fraser a proposé d’éliminer l’impôt sur les gains en capital ou, dans certains cas, de le reporter. La Fédération canadienne des contribuables a appuyé l’idée d’un mécanisme qui permettrait l’étalement des gains en capital sur un certain nombre d’années afin d’éviter l’imposition du plein montant des gains au moment de la ventes des actifs. La Fédération canadienne des contribuables a proposé de réduire les taux d’imposition du revenu des particuliers et le nombre de tranches de revenu. La Fédération canadienne des contribuables et le Frontier Centre for Public Policy ont déconseillé la création de « crédits d’impôt ultraciblés ». L’Institut Fraser a proposé la création d’un plan à moyen terme visant à accroître le caractère concurrentiel de l’impôt sur le revenu des particuliers, par rapport à d’autres pays. Le mémoire du Syndicat canadien de la fonction publique a fait état d’une série de mesures permettant d’augmenter les recettes fédérales. Plus particulièrement, le mémoire a proposé d’établir le taux fédéral d’imposition des sociétés à 22 % et d’éliminer certaines mesures fiscales, notamment la déduction pour achat d’actions, la déduction pour gain en capital, la déduction pour repas et frais de représentation et les déductions qui favorisent les secteurs pétroliers et gaziers et l’industrie minière. Le mémoire a aussi préconisé l’application plus rigoureuse des lois pour lutter contre la fraude fiscale et le recours aux paradis fiscaux, l’adoption d’un taux d’imposition du revenu des particuliers de 35 % sur les revenus de plus de 250 000 $, l’augmentation du taux d’imposition du secteur des banques et des finances et l’introduction d’un impôt sur les successions de plus de 5 millions de dollars. Selon la Fédération canadienne des contribuables, si le gouvernement décide d’accorder des réductions d’impôt aux familles, il pourrait envisager d’offrir une déduction pour frais de garde de 10 000 $ aux parents qui restent à la maison. Le parent qui travaille paierait celui qui reste à la maison et ce dernier pourrait demander la déduction. 2. Témoins invités à s’exprimer sur le thème « Soutenir les familles et aider les Canadiens vulnérables en mettant l’accent sur la santé, l’éducation et la formation »Afin d’augmenter le montant maximal de la Prestation nationale pour enfant, YWCA Canada a estimé qu’il faudrait allouer à cette prestation les dépenses fiscales relatives aux crédits d’impôt aux familles, comme la Prestation universelle pour la garde d’enfants et le crédit d’impôt pour la condition physique des enfants. 3. Témoins invités à s’exprimer sur le thème « Accroître la compétitivité des entreprises canadiennes par la recherche, le développement, l’innovation et la commercialisation »Les Compagnies de recherche pharmaceutique du Canada ont demandé la mise en œuvre immédiate des dispositions relatives à la propriété intellectuelle de l’accord économique et commercial global que le Canada a conclu avec l’Union européenne et ont signalé que toute autre mesure visant les doubles litiges devrait faire l’objet de consultations sur les politiques auprès des parties concernées. L’organisme a aussi demandé que la disposition du projet de loi C-17, Loi modifiant la Loi sur les aliments et drogues, qui abaisse le seuil de divulgation des renseignements commerciaux par Santé Canada, soit amendée. L’Association canadienne des constructeurs de véhicules a fait observer que la déduction pour amortissement accéléré doit être concurrentielle par rapport aux incitatifs comparables offerts par d’autres pays. Dans le même ordre d’idées, sur la question de la différence des taux de déduction pour amortissement accéléré entre le Canada et les États-Unis, les Manufacturiers et exportateurs du Canada ont proposé de rendre permanent le taux d’amortissement de 50 % des machines et du matériel de fabrication et de transformation. La Confédération des syndicats nationaux a demandé au gouvernement de revenir sur sa décision d’éliminer graduellement le crédit d’impôt relatif à une société à capital de risque de travailleurs. Au sujet de l’aide financière pour les entreprises de tous les secteurs, la Société de promotion économique de Rimouski a suggéré que le processus de demande d’aide financière soit amélioré pour que les entreprises et les institutions puissent trouver plus facilement les sources de financement et en demander le renouvellement. Dans leur mémoire, les Compagnies de recherche pharmaceutique du Canada ont proposé que Santé Canada adopte un régime législatif et réglementaire moderne et complet pour l’évaluation, l’approbation et le contrôle des produits pharmaceutiques au Canada et que la réglementation fédérale soit harmonisée aux pratiques internationales exemplaires. 4. Témoins invités à s’exprimer sur le thème « Assurer la sécurité et la prospérité des collectivités, notamment en soutenant les infrastructures »Comme moyen de favoriser l’accroissement des capitaux, l’Association canadienne des compagnies d’assurances de personnes a proposé d’éliminer l’impôt sur le capital pour les institutions financières. L’Association canadienne de l’électricité s’est dite en faveur d’une plus grande harmonisation de la réglementation avec les États-Unis, ce qui permettrait une meilleure intégration du réseau électrique en Amérique du Nord. 5. Témoins invités à s’exprimer sur le thème « Optimiser le nombre et le type d’emplois pour les Canadiens »La Fédération canadienne de l’entreprise indépendante a suggéré que le gouvernement abaisse le crédit pour l’emploi visant les petites entreprises, qui passerait à 9 % en 2015 et que, à l’appui de la règle du « un pour un », il dévoile un bilan de base détaillé des obligations réglementaires. Dans son mémoire, le Conseil du patronat du Québec a indiqué que la règle du « un pour un » devrait s’appliquer à tout nouveau règlement fédéral en matière de transport, de télécommunications ou de services financiers. Dans son mémoire, la Chambre de commerce du Canada a préconisé un examen complet des régimes de taxation et de réglementation au Canada afin d’uniformiser davantage les régimes et d’en augmenter l’efficience. Dans son mémoire, elle a demandé l’élimination des crédits d’impôt qui ne sont guère rentables ou qui n’atteignent pas l’objectif prévu et d’utiliser les gains qui en découlent pour abaisser les taux d’imposition des particuliers et des sociétés. La Chambre de commerce du Canada a également demandé dans son mémoire que le gouvernement fédéral facilite la conclusion d’un accord sur le commerce intérieur complet qui permettrait la vente de biens et de services entre les provinces/territoires malgré des différences dans les règlements et les normes. Pour réduire les frais administratifs, elle a exhorté le gouvernement fédéral à travailler avec les provinces et les territoires à l’élaboration d’un cadre réglementaire commun pour les échanges commerciaux entre les provinces/territoires, un cadre qui serait assorti d’un mécanisme de règlement des conflits accessible et abordable. La Coalition du budget vert a demandé au gouvernement de reconduire le Programme sur la qualité de l’air au-delà de 2016 et d’augmenter le financement annuel de sa composante adaptation pour qu’il s’établisse à non moins de 45 millions de dollars. Le Conseil canadien du commerce de détail et le Conseil du patronat du Québec, dans son mémoire, ont proposé que le gouvernement maintienne un régime tarifaire compétitif au niveau international et, avant de mettre en application tout nouvel accord de commerce international, qu’il fournisse de la formation et de l’information aux entreprises quant aux avantages possibles de ces accords. En particulier, le Conseil canadien du commerce de détail a proposé l’élimination des droits de douane appliqués sur une série de biens essentiels et de vêtements importés au Canada; ce changement prendrait effet en janvier 2015, date à laquelle le bénéfice du Tarif de préférence général sera retiré de tous les biens provenant de 72 pays compétitifs ayant des revenus élevés, dont la Chine et l’Inde. Il a aussi exhorté le gouvernement à respecter l’engagement qu’il a pris de réduire les frais de transaction par carte de crédit que doivent payer les commerçants. Le Conseil du patronat du Québec a demandé au gouvernement de revoir ses politiques relatives au commerce international qui se fait en ligne et d’en évaluer les répercussions sur la compétitivité des entreprises canadiennes de même que sur les revenus fiscaux du gouvernement fédéral. Comme de plus en plus de produits culturels sont diffusés dans Internet et ne sont pas assujettis aux mesures réglementaires visant le contenu canadien, la Coalition canadienne des arts a demandé au Parlement d’examiner des modèles de revenus pour disposer d’une stratégie culturelle numérique canadienne. Afin d’harmoniser le traitement fiscal des installations dans le secteur manufacturier et avec les pays concurrents, l’Association canadienne du gaz et l’Association canadienne des producteurs pétroliers, dans son mémoire, ont proposé d’instaurer un taux de déduction pour amortissement accéléré au titre des installations de gaz naturel liquéfié. Dans son mémoire, l’Association canadienne du gaz a proposé une subvention ou un incitatif fiscal pour le gaz naturel comme carburant de transport de rechange, par exemple en maintenant l’exonération du gaz naturel liquéfié et du gaz naturel comprimé de la taxe d’accise fédérale sur le carburant. |